Tag: US

USA100空头承压

全球股市随着辉瑞和BioNTech释放积极的疫苗消息而基本走高。辉瑞称其研发的新冠疫苗取得非常好的效果,市场风险情绪因而升温并提振了股市、收益率以及油价。

亚洲股市随着人们意识到在战胜疫情的路上仍将面临诸多挑战而涨势有所疲软,无论如何,至少当前各大央行扩大货币刺激的压力已大幅减少。除欧股外,其它股市基本交投于窄幅区间。

GER30录得上涨并持稳于前期低位。其它欧股股指亦走高:UK100录得上涨0.8%;CAC40录得上涨0.5%而西班牙IBEX则录得上涨1.8%。Euro Stoxx 600在过去5日共录得上涨7%,但环比年内仍录得下滑6%。从这里可以看出,在确定病毒得到控制并且欧洲不再面临进一步的封锁和限制周期,那么该指数仍有进一步上涨的空间。

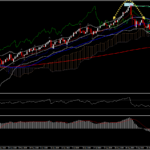

美国方面,USA100自昨日收低-1.5%后持续走弱。人们对于过上正常生活的渴望使投资者投入大量资金于旅游和休闲行业。因此,USA100的涨幅连续第2日受到抑制并录得下滑。USA100亦受科技股影响而下挫。

本周,市场情绪在该资产上转向悲观。抛售压力上升并促使该资产下破20日均线以及回吐上周逾50%的涨幅。该资产于新高12,422遇阻回落并跌回3个月下降三角形区域,预计近期走势偏向窄幅震荡。动能指标在日线图上倾向负值而在日内亦呈现了下行风险;4小时图所见的相对强弱指数(RSI)温和跌至40下方而MACD亦准备转向负值。这些指标预示该资产近期内或面临下行风险。

11月新高和100斐波那契扩展于10,929和11,155为近期做空的关键区域。资产下破10,929和10,700(9月低位和3个月支撑)或将中期持续走弱。近期阻力见于12,000-12,422。

点击这里以浏览经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

如今事情将如何发展?

全球股市录得上涨而主权债券收益率随着投资者定价分裂的政府将带来总体支出与债务受控并支撑长期低利率环境而疲软。市场认为拜登将胜选但国会将面临分裂的局面。

HotForex · US Elections - NOW WHAT?

尽管民主党人距离控制参议院仅一步之遥(目前为48:48,仅剩4个席位有待定夺)大多数,大多数政治专家认为这情况不太可能发生。同一时间,尽管距离结束计票仍有一段时间,拜登获选成为总统的概率远高于特朗普。后者正准备发起法律诉讼。人们普遍认为,拜登将达到270个选举人票选的门槛并获取最终胜利(他目前已得到264个支持票而特朗普仅拥有214个支持票),而特朗普的诉讼将无济于事。

倘若民主党无法顺利夺得参议院控制权,那么民主党实行大规模刺激措施的计划或将受阻。市场预期债券发行的规模将大幅减低且通胀或因而未能达到预期,这也是近期国债高涨的原因。10年期国债收益率从周二投票日所见高位急挫近17个基点。收益率下滑、宽松的劳动力市场状况、政府对资源的竞争减少的前景、市场对科技业的热情以及对疫苗研发的前景为其中支撑股市的因素。

目前谁胜谁负仍有待鉴定。市场将持续关注拜登、共和党参议院以及民主党众议院将如何对市场形成短期和长期的影响。

在上述的情况下,首先市场担心的是美国总统特朗普会否在拜登入驻白宫前建立某些政策。举例,在国会分裂的情况下,贸易政策将由总统掌权而财政政策和监管政策由美国参议院掌管。另一个问题就是分裂的政府能否长期实现可持续的财政状况,至少在当前疫情下,该目标难以实现。即使目前为止最终的选举结果仍未揭晓,人们对偏见提出了疑问,据瑞银称,这将损害美国的竞争力。

然而,纵然政治不确定性犹存,预计美国经济将在明年录得增长。摩根史丹利指出,

短期而言,经济周期在政治周期中占主导地位,尤其是我们仍在复苏的初期当中。其次,一种可行的疫苗已接近被批准。通过疫苗获准、对疾病更好的了解以及更好的治疗方式,我们将能相比疫情爆发初期更好地应对第二轮的病毒爆发。这意味着我们应该可以在春季全面开放经济,人们将能更安全地参与经济活动中。明年,重新开放的时间和步伐将是驱动着整体经济活动。这也是金融市场所希望看到的现象,同时也是为什么它们今年表现良好的原因。

尽管幅度不及3月时期所见,股市随着大选以及疫情爆发引起的封锁而遭到抛售。随着选举结果即将公布,倘若疫情受控,那么股市将随着企业恢复增长而走强。经济重启并不仅限于科技业,它也意味着其它行业如休闲及旅游业、服务业、制造业等能全面复苏。

需强调的是,国会分裂的风险犹存。这将限制拜登实行大规模财政刺激方案的能力;自特朗普于2018年大幅削减企业税从35%至21%后,拜登有意将该税收提高至28%。过去两年,税收的减少大幅提高了企业的利润并刺激了股票回购,从而推高了股价。股票回购增加了每股收益,因此提振了股价。

点击这里以浏览经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

选举八点档能否掩盖本月非农的光芒?

在市场全神贯注于美国大选之际,10月非农数据报告将于明日公布。随着10月产出指标持续反弹,市场预期本次非农将录得增长75万人。初请失业金人数逐渐收紧,而我们亦看到9月至10月劳动部调查周显示续请失业金人数录得大幅减少499.1万人。

今日,10月31日当周初请失业金人数录得下滑7000人至75.1万人;前值为减少3.9万人至75.8万人。其4周均值因而录得78.7万人,前值为79. 1万人。未经季节性调整的初请失业金人数录得下滑500人至73.82万人;前值为减少2.78万人至73. 87万人。至10月24日续请失业金人数录得减少53.8万人至728.5万人;前值为减少64.9万人至782.3万人。

预计非农就业人数将录得增加75万人而私人非农就业人数将录得增加91万人。随着9月录得增加9.3万人后,预计商品就业人数录得增加11万人。建筑业就业人数随着8月和9月录得增加1.7万人和2.6万人后,预计将录得上涨5.0万人。工厂就业人数随着8月和9月录得增加3.6万人和6.6万人后,预计将持续录得增加5.5万人。我们预期私人服务就业人数将在10月录得增加80.0万人,前值为增加78.4万人。然而,随着临时人口普查工作减少以及教育业持续疲软,我们预计政府就业人数将持续录得下滑16.0万人。

每小时工资

预计10月平均小时月率将录得0.1%;自4月录得反弹至4.7%后,该数据在5月、6月、7月、8月和9月分别录得-1.1%、-1.3%、0.3%以及0.1%。零售业、休闲及旅游业的底薪员工正面临裁退,因此我们也看见了数据从4月高位逐渐下滑。我们预期10月平均小时年率为4.4%;该数据在7月、8月和9月分别录得4.6%、4.6%和4.7%。每小时工资增长自2010年至2014年平均从2%低位上涨至3%以上水平直到经济再次于3月面临衰退。经济封锁或使经济从上升周期回落至2%区域;鉴于第二季度工资录得飙升,2021年率环比增长或将扭曲。

ADP调查

昨日,美国10月ADP数据录得增长36.5万人,低于预期的增加91.0万人以及前值的增加75.0万人;9月,该数据从74.9万人修正值75.3万人,与私人就业增长的87.7万人之间的差距收窄。尽管其它就业市场指标显示反弹迹象,ADP数据自疫情发生以来的增长仍然不及预期。因此,预期这现象同样发生在10月期间,尽管一些数据显示10月就业数据呈现下行风险。

点击这里以浏览经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

股市走势乐观但风险犹存

本周,市场将持续关注美国下一轮刺激计划所能够达到的规模和范畴。

共和党和民主党针对新一轮刺激措施的谈判可谓曲折。无论如何,该谈判仍有可能在11月3日大选之前获得通过。欧洲和英方面,新增感染病毒病例激增以及新一轮限制措施促使欧洲央行和英国央行暗示可能进一步实行宽松措施。此外,英国脱欧期限将至。随着本周双方在峰会谈判,英国和欧盟距离达成最终协议仅差一步之遥。

美国两党意见分歧、欧元区国家病毒感染病例激增、封锁措施重启并无阻全球股市在本周录得上涨。事实上,投资者对于新一轮经济刺激将最终获得通过的乐观预期支撑了美股上涨并录得过去三个月以来表现最好。

本周早期时段,市场因特朗普叫停谈判而波动加剧。佩洛西对于单项支持计划表示反对。无论如何,投资者情绪随着内部消息指出白宫欲推出1.8万亿美元的刺激计划而保持乐观。拉什·林博在某电视节目评论道,“我希望看到比两党当前提出的规模还要大的经济刺激。。。我希望更多的钱将派送到人们的手中”。

欧洲股市随着市场预期央行将进一步实行宽松措施而基本走高。欧洲官员莱恩和施纳贝尔的鸽派言论亦增加了市场对于拉加德将延长并扩大PEPP规模的预期。加拿大股市随着假日收市而美国股市亦只开放半天。整体而言,市场走势相对谨慎:GER30目前录得上涨0.3%而UK100基本波幅不大。

美股上周基本走强:USA100录得上涨4.56%;USA500录得上涨3.84%;USA30录得上涨3.27%。主要欧股录得1.94%至2.85%的涨幅。截至目前,美国股指期货表现不一:USA100表现亮眼并录得上涨1.0%而USA30则基本走软。中国政策决定者将外汇风险准备金从20%削减至0%被市场视为抑制人民币走强,中国股市随着人民币走弱而表现亮眼。随着外界猜测习近平主席将通过本周的深圳之行并发出将国内部分经济开放予国外,恒生指数和CS1300分别录得上涨2.2%和3.0%。

USA100

USA100录得四日连涨,该指数自12467高位基本收复8月时期逾70%的跌幅。该指数在过去2周已形成上行趋势,然而从日线图来看,价格处于布林带之外或意味着超买情况,短期内或出现技术性回调。另一方面,动能指标显示多头动能犹存,因此该资产价格前景仍然乐观。相对强弱指数(RSI)向上穿越60水平;MACD倾向上行但信号线仍处于0值。从Ichimoku来看,转换线(Tenkan Sen)与基准线(Kijun Sen)形成金叉,预示着近期上行的可能性;信号线则保持中性。从中期来看,转换线必须处于基准线上方而转换线、基准线和价格必须交投于Ichimoku云之上方能确认价格走强。

下一个阻力见于8月最后一周所见的12050(同时也是76.4%斐波那契水平位)以及12467高位。价格跌穿11400(50日均线)意味着方向或转向下行。

点击这里以浏览经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

非农 – 市场合理预期录得增长

近期的美国经济报告表现不一,然而大部分的数据意外地表现良好。本周公布的经济数据将为市场投资者提供有关经济复苏的信息。随着7月耐用品、贸易、库存以及大多数房屋数据公布后,我们将能更精准地校对第三季度GDP。

随着各种7月报告公布后,市场普遍预期GDP将录得增长至32.5%;我们亦预期GDP从-31.7%上涨至31.6%。市场亦预计2020年GDP年率增长为-3.6%而环比第四季度则录得-2.3%,好于美联储当前的中值倾向于-5.5%至-7.6%。

无论如何,明日即将公布的8月份就业报告将是本周的重头戏。

随着大部分产出数据持续走高,市场预期8月非农就业人数将录得增长180万人。初请失业金人数增幅已缓慢地收紧,而7月和8月期间续请失业金人数录得大幅下滑241.6万人乃为历史最大跌幅。

另一方面,市场预计失业率从10.2%跌至10.0%;8月工作时间将增加1.3%而每周工作时间将录得34.5。持续下滑的续请失业金人数、初请失业金人数重新下滑(尽管该数据在BLS当周调查期间存有上行风险约13.3万人。ISM制造业从4月历史低位逾27.5持续录得增长,然而服务业就业的复苏有所趋缓。

市场预计平均每小时工资月率将从7月的0.2%下滑至-0.7%。随着更多低薪工人回流工作岗位,该数据将从4月录得增长4.7%持续回跌至正常水平。

最后,昨日公布的8月ADP数据录得增加42.8万人并没有影响市场对于非农的预期。自经济录得反弹以来,ADP就业增幅远低于BLS和其它就业市场指标。整体而言,市场基本预期8月非农就业人数将表现好于ADP。值得注意的是,周四公布的初请失业金人数和续请失业金人数经过季节性调整后或将下调至较低的NSA水平。这可能会促使市场对于就业人数的估算有所提高。

点击这里以浏览HotForex经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

FOMC: 长期低利率政策保持不变

The FOMC "is not even thinking about thinking about raising rates," said Fed Chair Powell in his press conference yesterday.

As universally expected, the Fed...