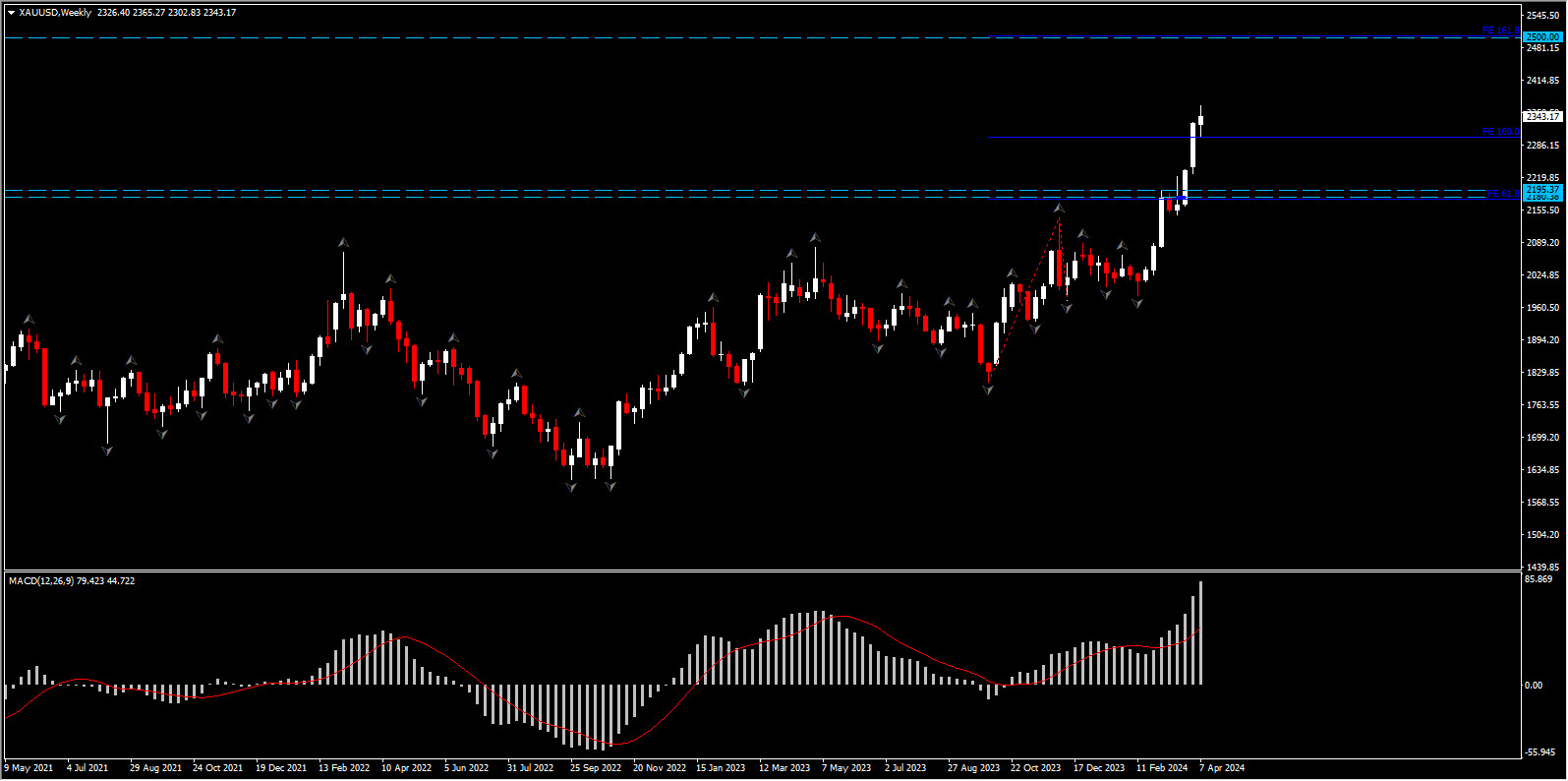

尽管美元和国债收益率强劲,但自2月初以来,黄金已进入显着的上涨模式,突破了此前的历史高位。 4月份至今,金价持续创下新高,并一度触及每盎司2365美元的高位。

驱动因素是什么?为什么金价忽视央行潜在的宽松政策?为什么第二季度市场相关性较弱?

黄金史无前例的飙升可归因于多种因素,其中央行政策、地缘政治紧张局势、中国需求和通胀对冲策略发挥着重要作用。

央行政策

4月份至今,金价持续创下新高,并一度触及每盎司2365美元的高位。对美联储宽松周期的信心可能有所减弱,但避险需求和央行购买继续支撑价格。

请记住,今年市场开盘时预期 3 月份开始将宽松 150 个基点。然而,目前联邦基金期货受到 3 月份美国通胀数据的打击,并重新定价今年降息次数较少且开始日期较晚。

美联储长期以来一直警告称,通胀降温不会呈线性路径,该报告反映出物价压力的顽固性。尽管能源和房地产贡献了一半以上的力量,但许多其他组成部分也出现了小幅增长,表明增长范围正在扩大。事实上,据彭博社报道,鲍威尔的“超级核心”利率(也排除了房地产)本月上涨了 0.65%,而 2 月份和 1 月份分别上涨了 0.47% 和 0.85%。

隐含利率反映了 6 月降息的风险可以忽略不计,7 月的降息也存在疑问,并且暗示利率低于美联储 2024 年中点所设定的 3 次降息。事实上,现在的情况是,市场正在关注 9 月的初步举措。联邦公开市场委员会 (FOMC) 是否会在 11 月采取行动值得怀疑。尽管鲍威尔主席强调美联储不关心政治,但会议还是在选举后的第二天举行。有趣的是,12 月合约仅显示 44 个基点的下调,而点值显示 75 个基点,但后者非常接近。我们现在预计 FOMC 将在 9 月进行首次降息,并在 12 月进行第二次降息。

央行黄金储备

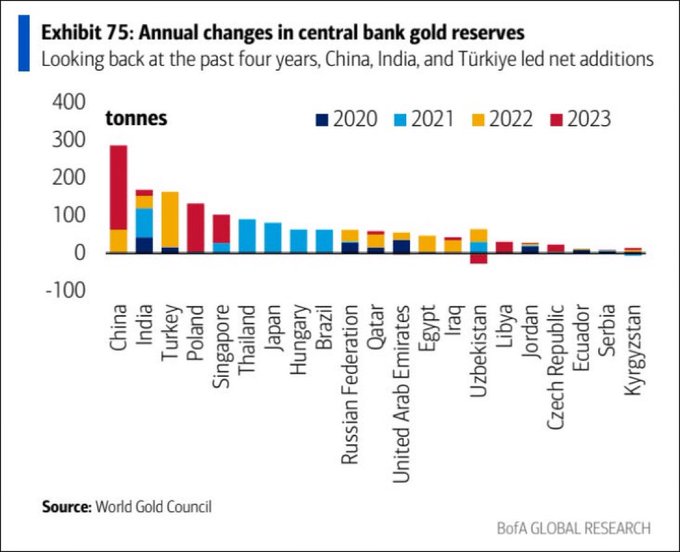

过去三年持续的高需求表明,央行购买对全球黄金市场产生了更大的影响。

更准确地说,3月份中国人民银行连续第17个月购买黄金作为储备,而上个月中国人民银行持有的金条增加了约39万金衡盎司。这使得总持有量达到 7,258 万金衡盎司,相当于约 2,257 吨,这是中国央行自 1977 年以来 2023 年最大的年度购买量。

世界黄金协会表示,中国并不是唯一购买黄金的国家。俄罗斯、土耳其和印度也增加了黄金购买量。

黄金购买量激增的部分原因是人们对央行立即降息的信心下降,从而将黄金定位为稳定投资和潜在的通胀对冲工具。

根据《Kobeissi Letter》,自 2022 年初以来央行黄金收购量大幅增加,继续有力支持金价创出新高,这是央行为应对全球经济压力而采取的多元化策略。

特别是在中国,黄金储备以前所未有的速度增加,是为了减少对美元和美国债务危机的依赖,以应对经济挑战,特别是房地产市场的挑战。

然而,人们对实物黄金的青睐超过了纸质债权和衍生品,这表明黄金作为一种重要金融资产的历史地位正在回归。金砖国家在国际贸易中逐渐摆脱美元,进一步凸显了这一转变,这表明黄金作为平衡贸易失衡的中性储备资产的复苏。

黄金从西方向东方的转移不仅意味着财富的转移,而且标志着金融格局的一个重要时刻。随着东方国家积累黄金,它们可以保护本国经济免受货币贬值的影响,并挑战西方长期的金融霸主地位。

避险需求

以色列和哈马斯之间以及乌克兰和俄罗斯之间的冲突等地缘政治紧张局势促使投资者转向黄金等避险资产。乌克兰对俄罗斯石油基础设施的袭击以及对以色列和哈马斯之间冲突可能扩大的担忧导致避险资金流入走高。

由于地缘政治紧张局势尚未解决,日元等传统避险货币表现疲软,黄金仍然是寻求避险的投资者的首选。

季度展望:

展望未来,美国利率下降的前景、中国需求的持续增长以及地缘政治的不确定性预计将继续支撑金价。黄金的直接阻力位仍处于最新纪录高位,即 2,365 美元关口,而突破该水平可能会吸引更多多头进入市场,接近 2,500 美元的心理关口,该关口代表 2023 年 8 月反弹的 161.8% 斐波那契扩展位。

为了缓解甚至逆转黄金涨势,中国经济增长、地缘政治冲突缓解或美联储降息预期逆转等根本性转变是必要的。然而,这种变化在不久的将来似乎不太可能发生,这表明金价持续上涨将得到持续支撑。

与此同时,美国银行预测,从长期来看,金价在投机交易的推动下将继续创纪录的涨势,预计到 2025 年金价可能会达到 3,000 美元。此外,花旗还上调了未来 6 至 12 个月的价格目标上限,将黄金价格目标定为每盎司 3,000 美元,将白银价格目标定为每盎司 32 美元。

点击这里以浏览我们的经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。