所有的目光都将集中在联邦公开市场委员会的结果上,其中 50 个基点的增长已完全反映在价格中。因此,注意力将集中在这些点上,以及它们对利率轨迹的暗示,以及鲍威尔主席新闻发布会上的基调,然后是 GDP,失业率和 PCE 价格预测,以获取政策轨迹的线索。

鲍威尔已经警告说,联邦基金利率预测将被上调。关键是多少和多久。正如鲍威尔所建议的那样,预计一些点将向上修正至 5%。我们还假设到 2023 年,超级鹰派布拉德的支持率至少会上升到 5%,而且也可能会从鹰派沃勒那里转移。有趣的是,今天发布的 CPI 就在政策决定的前一天,另一份低于共识的报告可能会支持鸽派和委员会中较为温和的立场。

继 10 月份分别上涨 0.4% 和 0.3% 之后,预计 11 月份 CPI 总体上涨 0.3%,核心上涨 0.3%。 CPI 汽油价格看起来将下跌 -2% 以抑制总体步伐。预计到 2023 年,随着全球供应链瓶颈的中断和乌克兰战争的消退,核心价格的上行压力将逐渐消散。正如预期的那样,月度价格将导致同比从 10 月份的 7.7% 减速至 7.3%,而 6 月份为 40 年高点 9.1%。核心同比增幅应从 10 月份的 6.3% 和 9 月份的 40 年高点 6.6% 放缓至 6.1%。

如果 CPI 符合预期,虽然范围的高端可能会上升,但 2024 年基金利率中值可能会保持在 9 月的 4.6% 和 3.9% 不变。然而,风险是上调至明年 4.9%。此外,鲍威尔主席可能会重申强硬基调以抵消加息的温和性,坚持认为目前更大的风险现在收紧得不够,让通胀失控。然而,在联邦公开市场委员会 11 月会议纪要指出对加息的累积效应和对经济的滞后效应的担忧后,他在布鲁金斯学会的讲话中也承认了对过度紧缩阵营的担忧。如果与上个月相比发生变化,政策声明可能会提供利率轨迹的线索,“委员会预计目标范围的持续增加将是适当的。”

如果美联储的行动被证明能够成功对抗通胀,那么在通胀见顶的情况下,未来几乎没有加息的余地,从历史上看,这将给美元带来压力,因为它暗示衰退已经避免。然而,这一次情况有所不同,因为市场参与者需要处理各种矛盾,例如美联储加息时对经济衰退的担忧、估值过高、2023 年的高盈利预测(进入 2020 年美国股市仍然非常昂贵)。因此,所有这些连同地缘政治可能适得其反。

美元指数展望

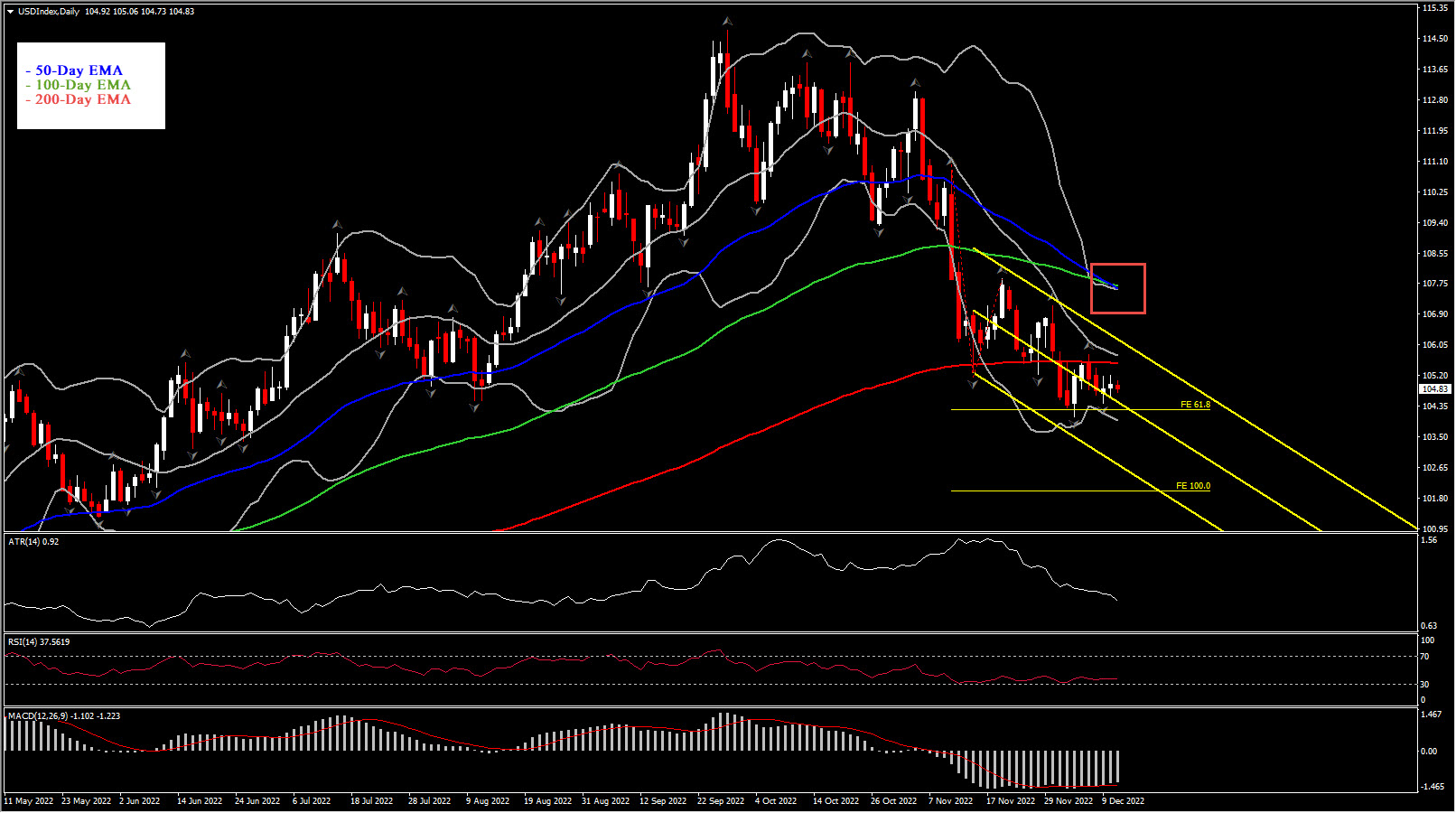

从技术面来看,很明显美元指数在年底前停留在一个非常重要的支撑位附近,这可能是对美元指数最近漂移的一个很好的测试,从 20 年高点 114.70 到 104 区域.

下行方面,看跌倾向可能增加 104 或更低,6 月底部 103.30 可能会抑制进一步下跌并打开通往 101-102 区域的大门,后者是 2020 年底部到 2022 年峰值的 50% 斐波那契水平的交汇点,以及 11 月最新波动的 100 FE。目光也转向了 50 天和 100 天 EMA 之间的看跌交叉的潜在确认,这可能会增加该资产的负面前景。

从好的方面来看,200 天均线和 106 水平仍然是资产挑战的强阻力区域。突破这些,价格可能会上涨以测试 7 月的高点 109.00,这是最新的上分形。

点击这里以浏览我们的经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。