日元的避险溢价一直在上升,原因是对亚洲冠状病毒疫情、中国监管部门对科技股的打击(恒生科技指数自 2 月份的高点以来下跌了 40% 以上)以及中国房地产开发商恒大的困境。对于后者,更悲观的分析师认为这可能是“冰山一角”,他们长期以来一直担心中国因经济放缓和房地产市场过度杠杆化而引发重大债务危机的风险。

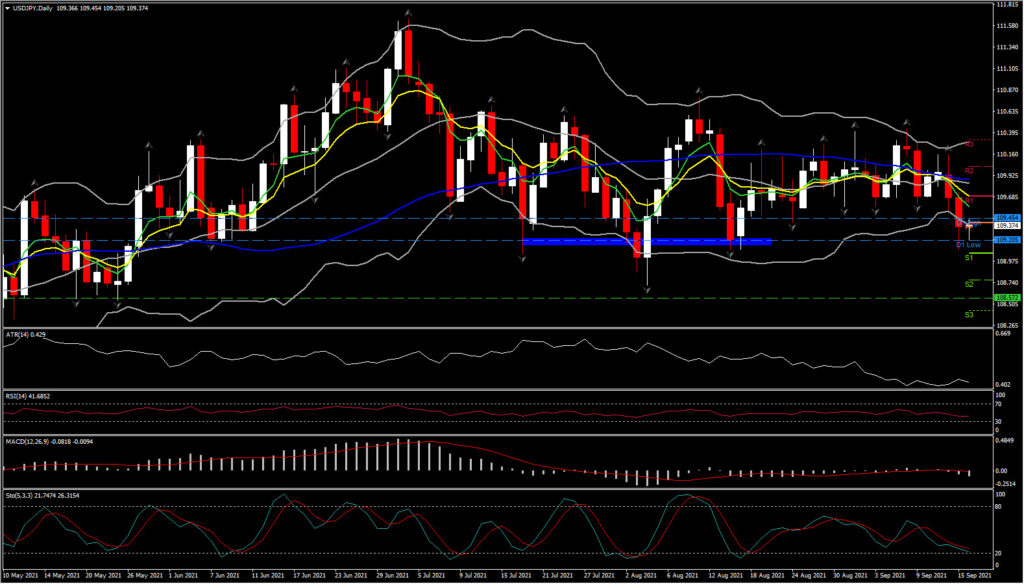

美元兑日元在昨日创下 1 个月低点 109.11 后仍保持强势。澳元兑日元也保持沉重,在周三的3周低点 79.82 回落,而欧元兑日元则创下新的三周低点。亚洲股市继续震荡,而欧洲和北美股市表现较好。

美元兑日元在昨日创下 1 个月低点 109.11 后仍保持强势。澳元兑日元也保持沉重,在周三的3周低点 79.82 回落,而欧元兑日元则创下新的三周低点。亚洲股市继续震荡,而欧洲和北美股市表现较好。

另一方面,瑞士法郎已被证明不足以持有避险资金,因为瑞郎兑所有主要货币均大幅下跌。在瑞士山高表示复苏暂时失去动力之后,市场出现了抛售。瑞士国家经济事务秘书处 (SECO) 表示已将今年的增长预测(根据体育赛事进行调整)下调至 3.2%,到 2022 年将升至 3.4%。最初的增长不如之前预测的那么有活力”。瑞士央行已经表示仍需要负利率以控制货币,今天的预测修正将增加下周政策声明不变的论据。

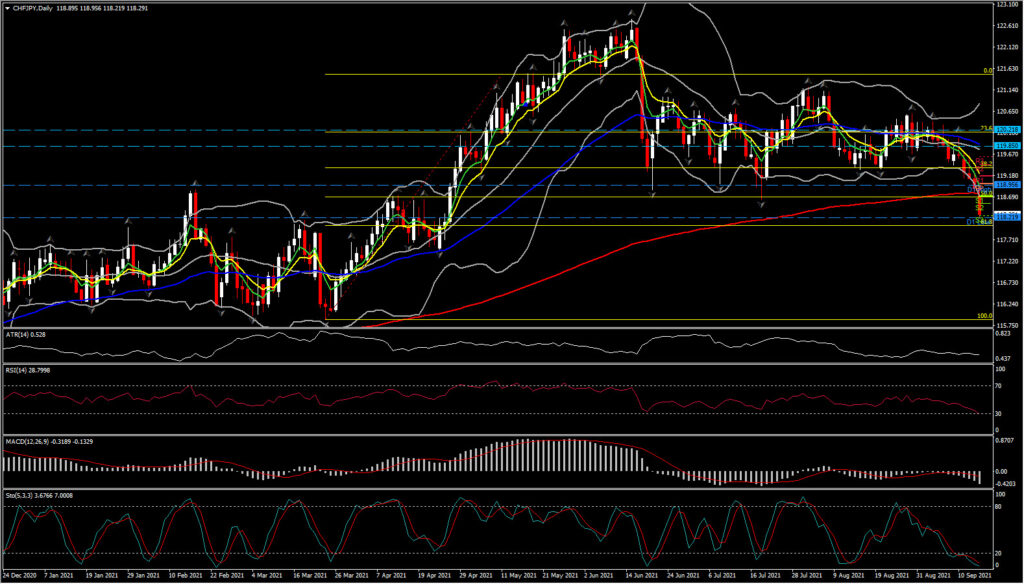

在瑞士央行之后,市场高估了全球增长前景的风险,而且投资者似乎牢记这一点,瑞郎被视为大幅抛售,资产迄今触底至 118.12 低点,这意味着超过4 个月低点。然而,从技术角度来看,这一举动代表了 200 天 SMA 的决定性突破,即3 月至 6 月的 50% 斐波那契回撤水平,以及 61.8% 斐波那契的重新测试水平。一旦 200 天 SMA 突破,我们就会看到许多止损被触发,将资产扩大到 118.12。由于中期动量指标也表明负面偏见正在增加,因此该资产的下一个直接支撑位可能是 4 月的低点,即 117.50。如果抛售力量低于后者,那么 2021 年的低点 115.90 可能会为更广泛的看跌前景奠定基础。

或者,回到 119.50 上方,即现在被视为附近阻力的 3 个月支撑位,可能会使短期前景更加光明。

简而言之,瑞郎兑日元正面临越来越大的看跌倾向,从当前低点反弹可能只是对 9 月迄今为止出现的激进卖盘兴趣提供近期修正。

与此同时,抛售压力继续推动亚洲收益率走高,在新西兰 GDP 数据远好于预期以及澳大利亚失业率意外下降后,澳元和新西兰利率上涨 5 个基点。

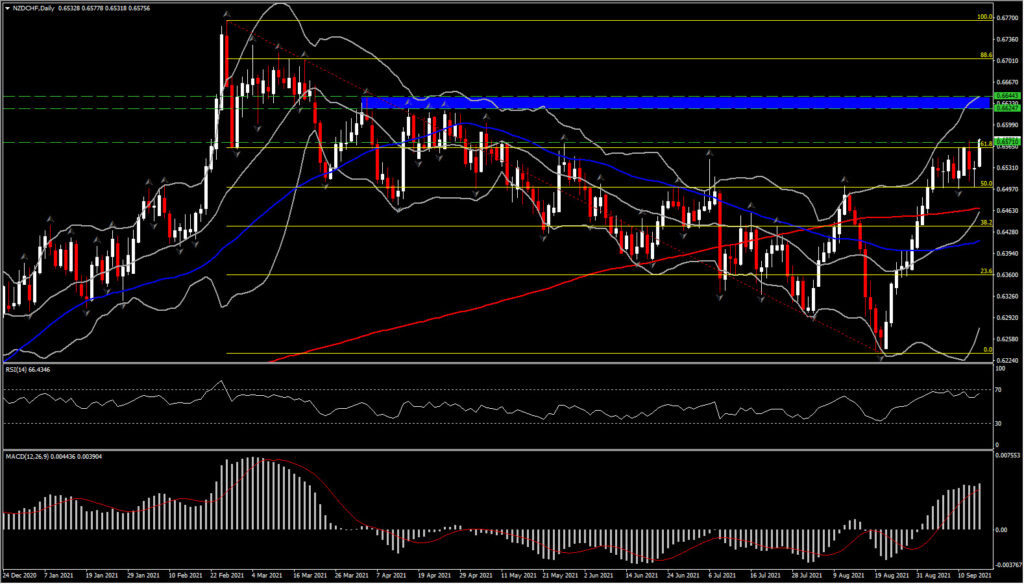

纽元兑瑞郎,4小时图

纽元兑瑞郎普遍走弱,突破 0.6570 水平,这是自 5 月以来的关键阻力位。这一趋势自 8 月底以来强劲上涨并与其他货币兑纽元的走势相似。过去两周的横盘整理现在看起来像是在资产下一次上涨之前的喘息机会。随着资产今天重新测试,4 个月阻力位和从 0.6765 到 0.6235 的下跌水平 61.8%斐波那契回调水平汇合,收盘高于该水平可能会很快加强购买压力。

布林带延伸走高并支撑了积极的中期前景,而 MACD 线和 RSI 配置积极,RSI 为 65,指向北,MACD 线也上升。如若在61.8%斐波那契回调水平出现决定性突破 ,注意力可能会转向 0.6625至0.6645 区域。

点击这里以浏览我们的经济日历

Andria Pichidi

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。