วอลล์สตรีทเปิดแบบผสมผสาน โดย USA100 สูงขึ้นเล็กน้อย ที่ระดับสูงสุดเป็นประวัติการณ์ในการซื้อขายช่วงแรกๆ USA500 อยู่ใต้น้ำเล็กน้อย ขณะที่ DJIA ทำได้ไม่ดี โดยลดลง 125 จุดหรือประมาณ 0.35% การเงินมีความล่าช้า โดยองค์ประกอบ USA30 JPMorgan และ Goldman Sachs ดีขึ้น 1% เนื่องจากเส้นกราฟพันธบัตรแบนราบ เทคโนโลยีขนาดใหญ่หนุน USA100 ในระดับหนึ่ง โดยที่ Amazon, Alphabet, Apple และ Microsoft ทั้งหมดนั้นสูงขึ้น

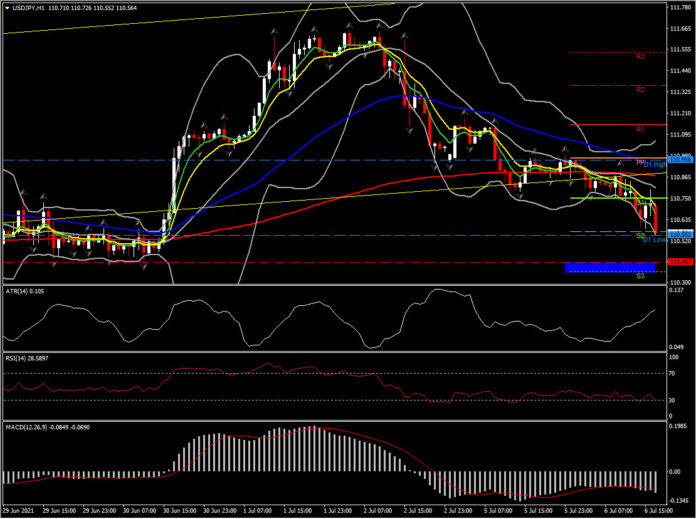

ดอลลาร์อ่อนค่าลงเล็กน้อยหลังจากการลดลงมากกว่าที่คาดไว้ในภาคบริการ ISM USDJPY ลดลงสู่ระดับต่ำสุดระหว่างวันที่ 110.57 จากแถว 110.75 ในขณะที่ EURUSD พุ่งขึ้นสู่ 1.1840 จากระดับต่ำกว่า 1.1835

ดัชนีบริการ ISM ของสหรัฐฯ ลดลง -3.9 จุด มาอยู่ที่ 60.1 ในเดือนมิถุนายน อ่อนแอกว่าที่คาดการณ์ไว้ หลังจากดีดขึ้น 1.3 จุดสู่ระดับสูงสุดเป็นประวัติการณ์ที่ 64.0 ในเดือนพฤษภาคม ดัชนีอยู่ในเส้นทางที่เป็นหลุมเป็นบ่อท่ามกลางความหลากหลายของการระบาดใหญ่ มาตรการกระตุ้น วัคซีน การเปิดประเทศใหม่ และปัญหาคอขวด อยู่ที่ระดับ 56.5 ของปีที่แล้ว โดยฟื้นตัวจากการหดตัวสองเดือนในเดือนเมษายนและพฤษภาคม 2020 การลดลงเป็นแบบกว้างๆ ตัวชี้วัดการจ้างงานลดลงอีก โดยลดลง 0.6 จุดเป็น 49.3 หลังจากที่ตกลงมาที่ -3.5 ที่ 55.3 ในเดือนพฤษภาคม คำสั่งซื้อใหม่ลดลงเหลือ 62.1 จาก 63.9 การส่งมอบซัพพลายเออร์ลดลงเหลือ 68.5 จาก 70.4 คำสั่งซื้อส่งออกใหม่ลดลงเหลือ 50.7 จาก 60.0 การนำเข้าดีดตัวขึ้นเป็น 58.2 จาก 50.4 และยอดค้างของส่วนประกอบคำสั่งซื้อเพิ่มขึ้นเป็น 65.8 จาก 61.1 ราคาที่จ่ายลดลงเหลือ 79.5 จาก 80.6

ก่อนหน้านี้เราเห็น US Markit PMI ภาคบริการ ซึ่งลดลงเหลือ 64.6 ในการอ่านค่าครั้งสุดท้ายในเดือนมิถุนายน เทียบกับการอ่านค่าเบื้องต้น 64.8 ดัชนีร่วงลง 5.8 จุดในเดือน พ.ค. พลิกกลับ 5.7 จุดสู่ระดับ 70.4 ในเดือน พ.ค. เนื่องจากกิจกรรมชะลอตัวเล็กน้อย อยู่ที่ 47.9 ปีที่แล้ว แต่นี่ยังคงเป็นเดือนที่ 11 ติดต่อกันในการขยายตัว ราคาที่เรียกเก็บก็ลดลงเป็น 64.2 เมื่อเทียบกับ 66.1 ในเดือนพฤษภาคม องค์ประกอบการจ้างงานร่วงลงสู่ระดับต่ำสุดนับตั้งแต่เดือนมีนาคม ดัชนีคอมโพสิตลดลงเหลือ 63.7 เมื่อเทียบกับการอ่านค่าเบื้องต้นในเดือนมิถุนายน 63.9 มันยังคลี่คลายส่วนใหญ่จากจุด 5.2 อาจกระโดดไปที่ 68.7 ซึ่งเป็นยอดเขาประวัติศาสตร์ที่สดใหม่ อยู่ที่ 47.9 ปีที่แล้ว และเกิน 50 คะแนนตั้งแต่เดือนกรกฎาคม งานค้างขององค์ประกอบย่อยของงานเพิ่มขึ้นเป็น 55.0 จาก 54.5 ก่อนหน้านี้ และเป็นจุดสูงสุดใหม่ตลอดกาล ส่วนการจ้างงานลดลง

อย่างไรก็ตาม ในส่วนของพันธบัตร การซื้อขายที่ทำให้เส้นโค้งแบนราบ เห็นผลตอบแทน 10 ปีเพิ่มขึ้นอีกเพื่อทดสอบ 1.40% ซึ่งต่ำที่สุดนับตั้งแต่ต้นเดือนมีนาคม เส้นโค้งได้แคบลงเหลือ 1.17% จาก 1.20-1.22% ในสัปดาห์ที่แล้ว และเป็นการแบนราบที่สุดตั้งแต่เดือนกุมภาพันธ์ แรงซื้อในพันธบัตรที่อายุยาวนานกว่า บางส่วนได้รับการสนับสนุนจากความเชื่อที่ว่าเฟดจะสามารถควบคุมอัตราเงินเฟ้อได้ และการเพิ่มขึ้นของราคาในปัจจุบันจะเกิดขึ้นเพียงชั่วคราว ตลาดยังคงปรับฐานจากตำแหน่งขาลงมากเกินไปของ FOMC ดังกล่าว นอกจากนี้ยังมีความต้องการอย่างต่อเนื่องจากนักลงทุนต่างประเทศ เนื่องจากความแตกต่างของผลตอบแทน และมีการรั่วไหลบางส่วนจากยุโรปที่ EGBs กำลังขึ้นอยู่

คลิกเพื่อดู ปฏิทินเศรษฐกิจ หรือ สัมมนาออนไลน์ฟรี

Andria Pichidi

Market Analyst

คำเตือน: เนื้อหานี้ถูกจัดทำขึ้นเพื่อการสื่อสารการตลาดทั่วไป เพื่อเป็นการให้ข้อมูลข่าวสารเท่านั้น และไม่ถือเป็นการวิจัยเพื่อการลงทุนอิสระ ไม่มีส่วนหนึ่งส่วนใดของการสื่อสารนี้ที่ประกอบด้วย หรือควรถูกพิจารณาว่าประกอบด้วย คำแนะนำการลงทุน หรือการชักชวนลงทุน หรือการชักชวนเพื่อวัตถุประสงค์ของการซื้อหรือขายตราสารทางการเงินใดๆ ข้อมูลทั้งหมดถูกรวบรวมจากแหล่งที่เชื่อถือได้ และทุกข้อมูลประกอบด้วยตัวบ่งชี้ผลงานในอดีต ไม่ได้เป็นการรับประกันหรือเป็นตัวบ่งชี้ที่น่าเชื่อถือสำหรับผลงานในอนาคต ผู้ใช้พึงทราบว่าการลงทุนใดๆ ในผลิตภัณฑ์ที่ใช้ Leveraged มีความไม่แน่นอนในระดับหนึ่ง และการลงทุนในลักษณะนี้มีความเกี่ยวข้องกับความเสี่ยงที่สูง ซึ่งผู้ใช้ต้องรับผิดชอบแต่เพียงผู้เดียว ทางเราไม่รับผิดชอบต่อความสูญเสียใดๆ ที่เกิดจากการลงทุนโดยใช้ข้อมูลที่เกิดจากการสื่อสารนี้ การสื่อสารนี้จะต้องไม่ถูกผลิตซ้ำหรือแจกจ่ายต่อ โดยไม่ได้รับอนุญาตเป็นลายลักษณ์อักษรจากทางเรา