Meksiko

Dalam pertemuan terakhir, Banxico menaikkan suku bunga untuk ke_7 kalinya berturut-turut, menjadi 6,5% – level tertinggi sejak Maret 2020 -mereka mengatakan, bahwa inflasi global terus meningkat, didorong oleh kemacetan pasokan dan harga pangan/ energi yang tinggi, serta konflik geopolitik di Eropa telah berkontribusi pada tekanan kenaikan harga domestik. Data ekonomi baru-baru ini positif, dengan Inflasi tahunan mencapai 7,28%, Penjualan Ritel meningkat menjadi 6,7%, tingkat Pengangguran meningkat pada Februari menjadi 3,7% dari 3,6% tetapi jauh dari level 5,4% yang terlihat pada pertengahan 2020, dan neraca perdagangan di 1,293 miliar peso – lompatan besar karena Meksiko mendapat manfaat dari kenaikan harga minyak.

Banxico meningkatkan perkiraan inflasi untuk tahun 2022 dari 4% yang diperkirakan pada bulan Februari menjadi 5,5%; dengan perkiraan inflasi jangka menengah direvisi lebih tinggi, jika bank mempertahankan siklus kenaikan mereka, ditambah dengan kinerja ekonomi yang baik, ini bisa membuat Peso Meksiko melanjutkan penguatan.

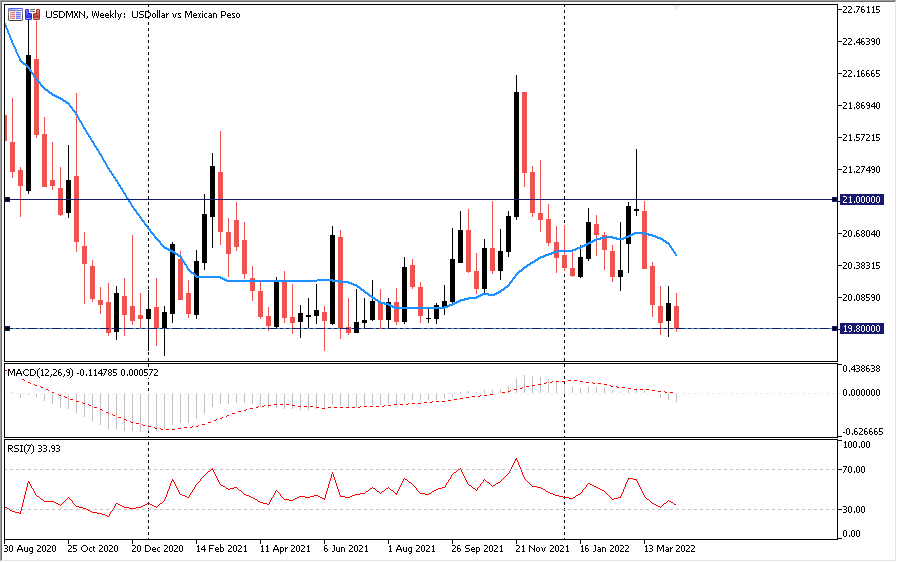

USDMXN turun sekitar 3,3% sejauh ini pada tahun 2022 dan turun sekitar 7,8% dari tertinggi tahun ini yang dicetak pada bulan Maret menjadi 19,800, level kunci yang telah bertahan sebagai dukungan sepanjang tahun lalu dan berfungsi sebagai resistensi selama beberapa tahun terakhir. Harga di bawah SMA 20 menandakan, bahwa penjual masih memegang kendali, tetapi pada level kunci seperti itu, beberapa kemunduran tertahan karena kenaikan yang diperkirakan di masa depan dapat mempengaruhi permintaan dan menyebabkan perlambatan yang pada akhirnya akan berdampak buruk bagi mata uang – RSI diperdagangkan di wilayah oversold pada grafik harian. Menuju ke Q2, kecuali perlambatan ekonomi, suku bunga yang lebih tinggi dan kemungkinan kinerja ekonomi yang baik akan membuat Peso Meksiko terapresiasi terhadap USD, tetapi penurunan harus melewati 19,800 untuk memegang kendali penuh, dengan level support berikutnya datang dari awal 2020 pukul 18.700.

Cina

Perekonomian China melambat karena menyusutnya permintaan, meningkatnya biaya, sektor properti yang berjuang, pertumbuhan kredit yang lemah, konflik Ukraina dan kebangkitan COVID-19 yang telah memicu serangkaian pembatasan lain dan selanjutnya dapat mengganggu rantai pasokan global. Bank Rakyat China (PBOC) meningkatkan upaya stimulusnya; diharapkan untuk melonggarkan kebijakan moneter ke depan dengan memberikan dukungan dan menghidupkan kembali ekonomi menuju target pertumbuhan 5,5% tahun ini, dan juga ada harapan untuk dukungan fiskal lebih lanjut. Ini akan membantu merangsang ekonomi China tetapi bisa menjadi beban bagi Yuan.

AS berada dalam siklus QT yang diperkirakan akan menaikkan suku bunga hingga 7 kali total tahun ini menyusul kenaikan inflasi yang sekarang mencapai 8,4%, level tertinggi dalam 40 tahun, dan ini diperkirakan akan memperkuat USD. Perbedaan kebijakan antara Federal Reserve AS dan PBOC ini dapat memacu arus keluar modal dari ekonomi Tiongkok, melemahkan Yuan dan melihat USDCNH menciptakan nilai tertinggi baru untuk tahun ini.

Sejauh tahun ini, USDCNH telah diperdagangkan sebagian besar menyamping, menemukan dukungan di sekitar level 6,3000 yang terakhir terlihat pada 2018. Melihat grafik mingguan, harga telah ditutup kembali di atas SMA 20 untuk pertama kalinya tahun ini, RSI bertahan di tengah garis dan memiliki lebih banyak ruang, tetapi MACD dan garis sinyal tetap di bawah level nol. Area 6.2500-6.3000 dapat berfungsi sebagai support untuk pasangan ini dengan resistance overhead di 6.5000.

Afrika Selatan

Pertemuan kebijakan moneter SARB terbaru menaikkan suku bunga untuk ketiga kalinya, menjadi 4,25%, dalam upaya untuk mengekang kenaikan inflasi, mengutip kekurangan pasokan yang sedang berlangsung, pelonggaran kebijakan yang agresif dan pecahnya perang Rusia-Ukraina sebagai faktor yang telah membuat harga komoditas dan energi melonjak. Bank juga merevisi lebih tinggi perkiraan inflasi jangka pendek tetapi mengharapkannya untuk tetap dalam kisaran target antara 3-6%.

Naiknya harga komoditas mendukung ekonomi Afrika Selatan sebagai eksportir komoditas, yang seharusnya membantu mengurangi kesenjangan output, tetapi data terakhir beragam, dengan tingkat pengangguran meningkat menjadi 35,30%, neraca berjalan dan neraca perdagangan di wilayah negatif dan CPI jatuh ke 5,7% sementara Penjualan Ritel naik lebih dari dua kali lipat menjadi 7,7% ketika dirilis pada bulan Maret. Kenaikan suku bunga lebih lanjut dan perbaikan ekonomi baik untuk Rand yang akan terus menunjukkan kekuatan terhadap USD.

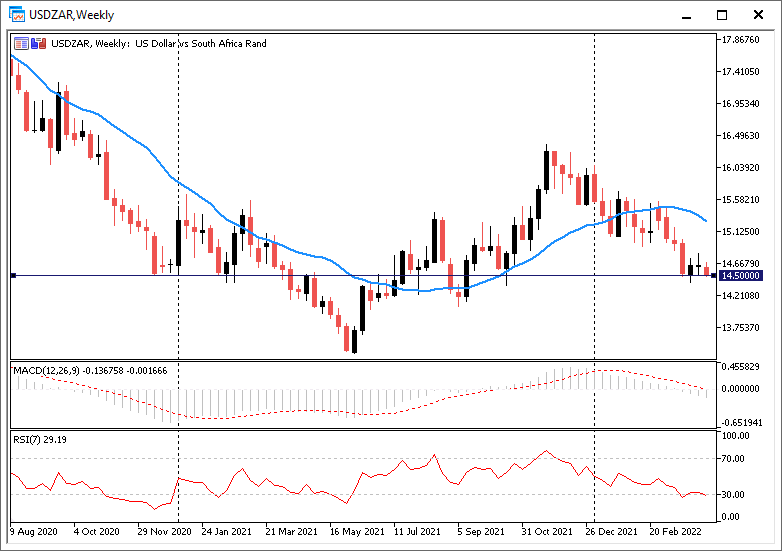

Sejauh tahun ini, pasangan USDZAR turun sekitar 8% menjadi sekitar 14,500 – level kunci kembali sejauh 2017. Melihat grafik mingguan, pasangan ini diperdagangkan di bawah SMA 20, menahan tekanan turun dengan MACD juga di wilayah negatif dan RSI diperdagangkan di bawah level 50. Level support berikutnya muncul di sekitar 14.000 yang bertepatan dengan garis tren yang berasal dari terendah 2018 sementara SMA 20 bisa berfungsi sebagai resistance overhead jika memantul dari 14.500.

Turki

Inflasi di Turki terus bertahan dengan data inflasi konsumen terbaru mencapai level tertinggi baru 20 tahun sebesar 61% karena jatuhnya Lira, kenaikan harga energi dan komoditas, kendala pasokan, dan ketegangan antara Rusia dan Ukraina berkontribusi pada tingginya angka tersebut. inflasi dan memperburuk kasus importir bersih energi. Meskipun inflasi terus-menerus tinggi, CBRT mempertahankan suku bunga pada 14% dalam pertemuan terakhirnya dengan mengatakan sedang melakukan tinjauan komprehensif pada kerangka kebijakannya untuk mengatur panggung disinflasi dan akan menggunakan semua instrumen yang tersedia sampai penurunan inflasi ke 5 % target tercapai dalam jangka menengah untuk menstabilkan harga.

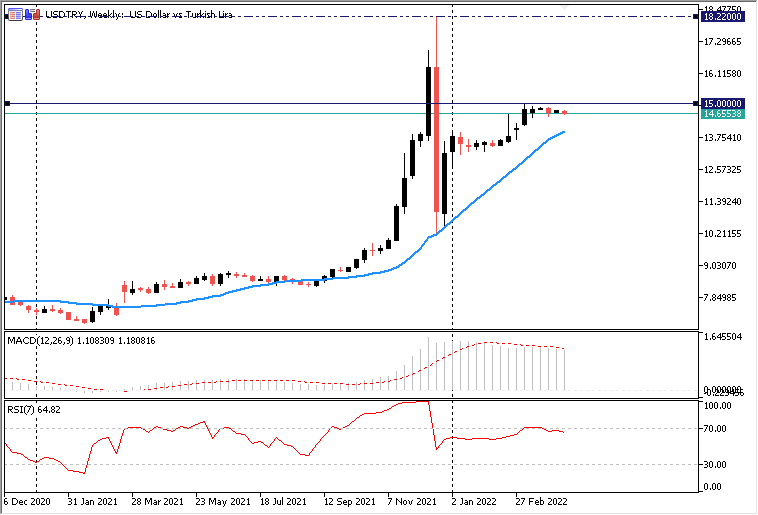

Lira Turki telah jatuh sekitar 11% terhadap Dolar AS tahun ini, saat ini diperdagangkan di sekitar 14,67. Melihat grafik mingguan, USDTRY terus melakukan perdagangan miring ke atas di atas SMA 20 dengan histogram MACD dan garis sinyal jauh di atas nol dan RSI diperdagangkan di atas level rata-rata tetapi belum mencapai wilayah overbought. Menjelang Triwulan ke-2, inflasi yang tinggi dan persisten tetap menjadi masalah ekonomi makro utama bagi ekonomi Turki dan hal itu akan terus menjadi hambatan bagi Lira terhadap USD dengan resistance overhead pada 15.00.

Rusia

Ekonomi Rusia telah menghadapi perjuangan berat, setelah AS dan sekutunya menjatuhkan sanksi ekonomi berat yang menargetkan sektor perjalanan, impor peralatan militer dan oligarki yang terkait dengan Kremlin, Ekspor minyak dan sektor keuangan menyusul invasi ke Ukraina pada 24 Februari. Hal ini menyebabkan harga yang lebih tinggi bagi rakyat Rusia dengan inflasi domestik mencapai 9,2% – tingkat yang terakhir terlihat pada tahun 2016 – kelangkaan bahan baku untuk produsen dan barang impor untuk konsumen, dan bisnis internasional menarik diri dari Rusia.

Suku bunga Bank Sentral Rusia lebih dari dua kali lipat menjadi 20% pada akhir Februari dan membiarkannya stabil dalam pertemuan Maret, menekankan risiko inflasi tinggi dan ketidakpastian yang ada di depan dengan pertumbuhan yang diperkirakan menyusut tetapi tidak membiarkan inflasi melonjak. Namun, awal pekan ini mereka telah menguranginya menjadi 17%. Tindakan dari Bank Sentral Rusia telah membantu mata uang pulih tajam dari posisi terendah sepanjang masa terhadap USD, sekitar 140 yang dicapai pada awal Maret, menjadi 84 sekarang. Upaya Rusia untuk menjual Minyaknya dalam Rubel dapat membantu mendukung nilai mata uang tetapi tekanan pada ekonomi tetap menjadi hambatan. Ke depan, nilai mata uang akan sangat bergantung pada perkembangan di sisi geopolitik.

Sebelum konflik, USDRUB sebagian besar diperdagangkan menyamping tetapi sejak itu diperdagangkan dalam ayunan lebar dan sekarang diperdagangkan kembali mendekati tertinggi 2020 di sekitar 84,00. Pada grafik mingguan, SMA 20 saat ini menahan harga sebagai support dengan histogram MACD dan garis sinyal masih jauh di atas 0 sementara RSI berada di garis tengah. Dengan ketidakpastian besar ke depan untuk Ekonomi Rusia, RUB diperkirakan akan melemah lebih lanjut vs USD karena prospek bullish mendukung Greenback.

Klik disini untuk mengakses Kalender Ekonomi

Heritage Adisa

Market Analyst

Disclaimer : Materi ini disediakan sebagai komunikasi pemasaran umum dengan tujuan hanya sebagai informasi semata dan bukan sebagai riset investasi independen. Di dalam komunikasi ini tidak mengandung saran maupun rekomendasi investasi atau permintaan dengan maksud untuk pembelian atau penjualan instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya, bereputasi baik. Segala informasi yang memuat indikasi kinerja masa lalu bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala investasi dalam Produk dengan Leverage memiliki tingkat ketidakpastian tertentu dan bahwa segala investasi sejenis ini melibatkan risiko tingkat tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi yang disediakan dalam komunikasi ini. Dilarang produksi ulang atau mendistribusikan lebih lanjut komunikasi ini tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan, harap pastikan bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda dan bila perlu carilah saran dan masukan dari pihak independen.