USDIndex pada pekan lalu menguat 0.39% setelah akumulasi dari kenaikan hari Jum’at sebesar+0.05%, yang didukung oleh imbal hasil T-note yang lebih tinggi dan sebagian besar saham yang lebih rendah mendorong permintaan likuiditas untuk dolar. Permintaan akhir PPI November naik +0,3% m/m dan +7.4% y/y, di atas ekspektasi +0.2% m/m dan +7.2% y/y dan indeks sentimen konsumen Desember AS Universitas Michigan naik +2.3 menjadi 59.1 lebih kuat dari ekspektasi 57.0 hawkish untuk kebijakan Fed dan bullish untuk dolar.

Imbal hasil pada catatan Treasury AS 10-tahun, dilihat sebagai proksi untuk biaya pinjaman global, rebound ke atas 3,5% dari level terendah tiga bulan di 3.4%, setelah indeks harga produsen mencetak kejutan ke atas, meningkatkan kekhawatiran bahwa inflasi konsumen dapat tertahan. Data layanan ISM yang lebih baik dari perkiraan dan laporan pekerjaan yang kuat untuk bulan November juga memperpanjang kelonggaran bagi Federal Reserve untuk terus menaikkan biaya pinjaman, mendukung kekhawatiran, bahwa suku bunga akan mencapai level yang lebih tinggi tahun depan. Namun, pasar uang terus menilai peluang 80% bahwa bank sentral AS akan menaikkan suku bunga lebih lambat 50bps pada bulan Desember. Selain itu, beberapa sektor ekonomi AS, termasuk perumahan dan industri, telah menunjukkan tanda-tanda resesi. Sementara itu, inversi antara imbal hasil obligasi 2 dan 10 tahun melebar hingga lebih dari 80bps, terbesar setidaknya sejak 1981.

Dua peristiwa penting akan membuat pasar gelisah, karena perdagangan disinflasi (situasi di mana tingkat harga meningkat pada tingkat pertumbuhan yang lebih lambat) mungkin telah berjalan dengan sendirinya. Bagian utama terakhir dari berita ekonomi sebelum pertemuan The Fed adalah laporan inflasi November yang diperkirakan menunjukkan tekanan harga yang melambat. Pembacaan headline dari bulan lalu diperkirakan akan naik 0,3%, lebih rendah dari kecepatan di bulan Oktober. Secara tahunan, inflasi diperkirakan akan menurun dari 7,7% menjadi 7,3%. Masih banyak pekerjaan yang perlu dilakukan untuk menurunkan inflasi, tetapi untuk saat ini, tampaknya tren menuju ke arah yang benar.

Keputusan FOMC akan menjadi sorotan, karena Fed diperkirakan akan menurunkan kecepatan kenaikan suku bunga setengah poin dan masih menegaskan kembali, bahwa mereka belum selesai menaikkan suku bunga. The Fed kemungkinan akan menunjukkan bahwa suku bunga bisa naik di antara 4,75-5,25%, yang dapat membatasi dan akan menyebabkan pendinginan pasar tenaga kerja lebih cepat.

Tinjauan Teknis

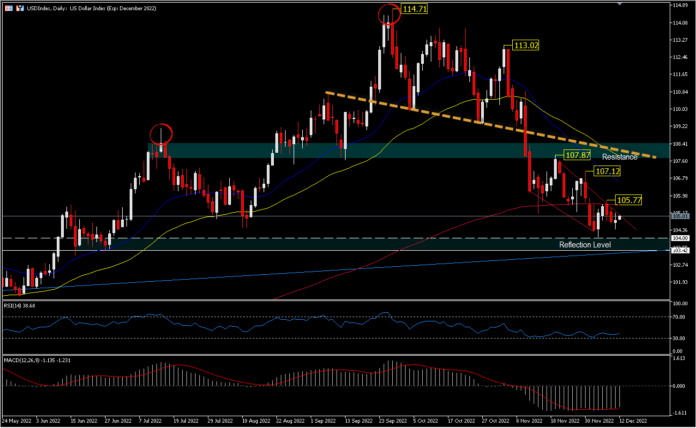

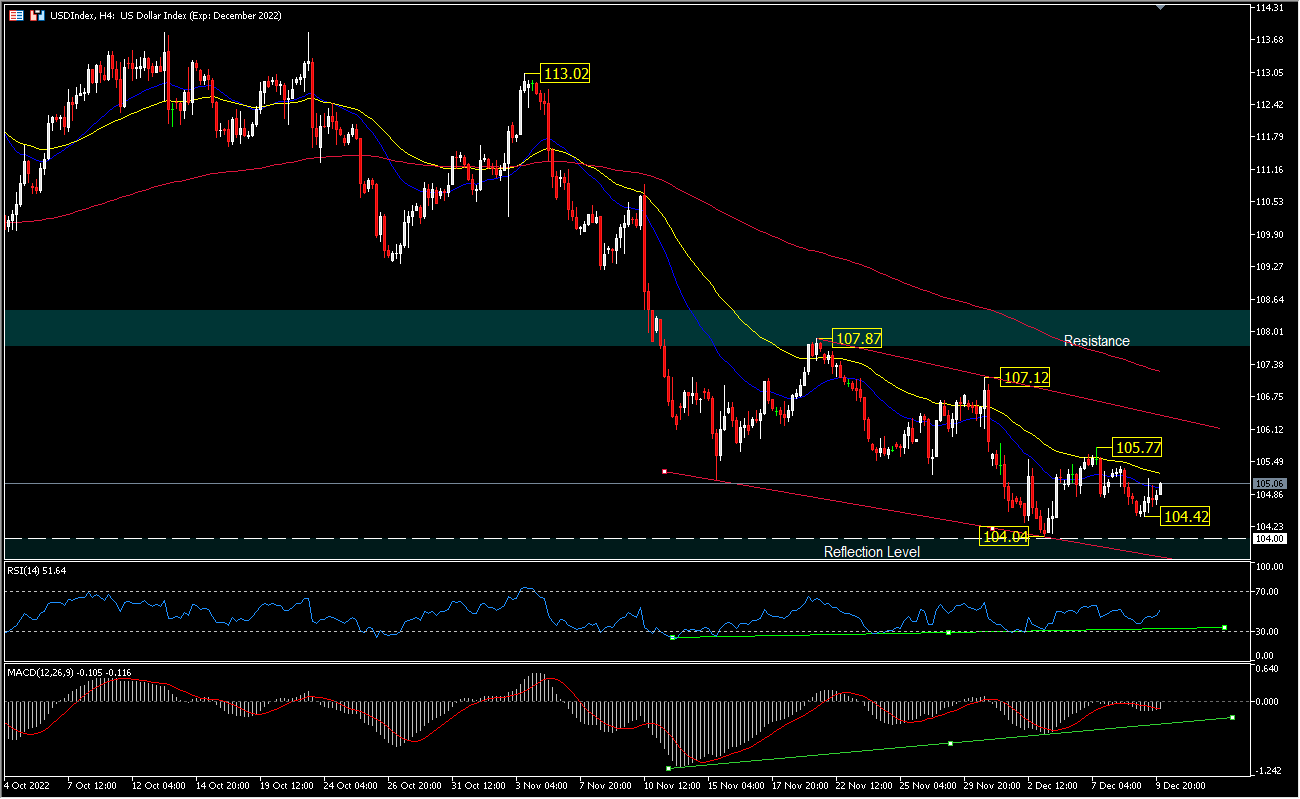

Secara teknis USDIndex telah mengalami sejumlah koreksi, hingga ke poin refleksi, yaitu dekat harga tertinggi Jan’2017 dan puncak pandemi Mar’ 2020 di kisaran 104.00. Poin refleksi ini penting, karena pada umumnya ada sejumlah likuidasi dan penempatan posisi yang terjadi pada kisaran level ini. Sebelumnya, USDIndex telah membuat harga rendah di kisaran 104.04 yang berfungsi sebagai support dan harga tinggi terdekat sebagai resistance minor di 105.77. Bias awal kemungkinan masih netral menjelang laporan CPI, indeks berada di bawah EMA 200 hari yang mendatar. RSI juga terlihat mendatar di atas level oversold dan Sinyal MACD selaras dengan histogram pada sisi bawah.

Bias intraday relatif netral, pada sisi bawah membentuk higher_low di 104.42, penembusan kembali level ini akan menguji harga rendah 104.04, sementara pergerakan di atas 105.77, indeks dapat bergerak lebih tinggi untuk menguji resistance 107.12 dan 107.87. Bias divergen jelas terlihat, namun butuh konfirmasi penembusan resistance terdetak untuk memvalidasinya.

Klik disini untuk mengakses Kalender Ekonomi

Ady Phangestu

Market Analyst – HF Educational Office – Indonesia

Disclaimer : Materi ini disediakan sebagai komunikasi pemasaran umum dengan tujuan hanya sebagai informasi semata dan bukan sebagai riset investasi independen. Di dalam komunikasi ini tidak mengandung saran maupun rekomendasi investasi atau permintaan dengan maksud untuk pembelian atau penjualan instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya, bereputasi baik. Segala informasi yang memuat indikasi kinerja masa lalu bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala investasi dalam Produk dengan Leverage memiliki tingkat ketidakpastian tertentu dan bahwa segala investasi sejenis ini melibatkan risiko tingkat tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi yang disediakan dalam komunikasi ini. Dilarang produksi ulang atau mendistribusikan lebih lanjut komunikasi ini tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan, harap pastikan bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda dan bila perlu carilah saran dan masukan dari pihak independen.