Pasar masih sangat fluktuatif ditengah ketidakpastian untuk harga yang memadai. Namun, satu perkiraan yang hampir pasti adalah FOMC akan menaikkan suku bunga 25 bps besok. BoE juga diperkirakan akan membawa kenaikan 1/4 poin pada hari Kamis.

Obligasi sedikit lebih kuat, pulih dari kerugian baru-baru ini, meskipun imbal hasil telah memangkas reli semalam. Kekhawatiran atas perlambatan pertumbuhan, terutama dengan penguncian di China, membawa beberapa kerugian bagi pembeli. Treasury 2-tahun turun 2,7 bps menjadi 1,835%, sedangkan Treasury 10-tahun datar di 2,133%. Imbal hasil obligasi Eropa juga sedikit lebih rendah. Gilt tidak berubah di 1,593%, dengan Bund turun 1,5 bps menjadi 0,348%. Obligasi Asia ditutup merah, pasar Antipodean berkinerja buruk dengan suku bunga naik sekitar 6 hingga 9 bps.

Harga minyak juga anjlok. Ekuitas turun tajam semalam tetapi ekuitas berjangka AS telah rebound ke zona hijau dengan USA100 0,4% lebih tinggi, USA500 naik 0,2% dan Dow sedikit menguat. Bursa Eropa menahan kerugian yang lebih dalam, tetapi telah keluar dari posisi terendahnya. Data Eropa menambah kesuraman investor dengan jatuhnya indeks kepercayaan investor ZEW Jerman yang menyoroti risiko penurunan. Di sisi lain, data tenaga kerja Inggris lebih kuat dari yang diperkirakan dan akan membuat BoE tetap di jalur kenaikan suku bunga pada hari Kamis.

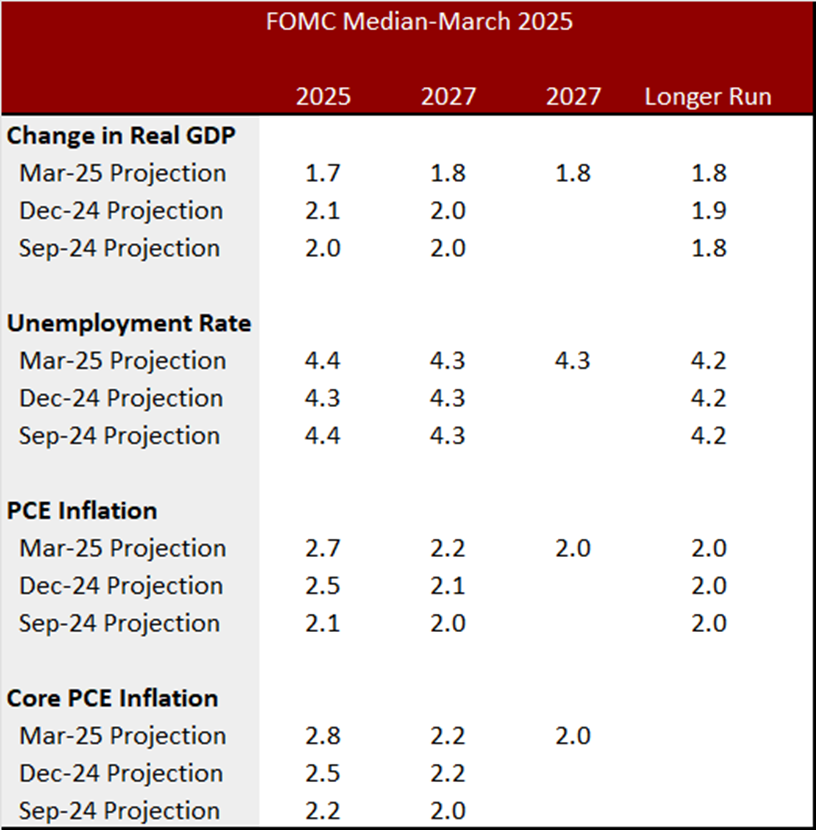

FOMC bertemu 2 hari dan akan mengeluarkan pernyataan pasca-pertemuan pada 18:00 GMT pada hari Rabu. Seperti yang dinyatakan, pasar memperkirakan kenaikan suku bunga 25 bp bersamaan dengan selesainya proses pengurangan QE, dengan kemungkinan kenaikan suku bunga pada pertemuan selanjutnya. SEP akan diperbarui, menggantikan perkiraan dari Desember. Dalam Q&A, pasar akan mengukur laju pengetatan yang diharapkan hingga sisa tahun 2022 dan 2023, serta sensitivitas The Fed terhadap kekhawatiran pertumbuhan di saat perang yang sedang berlangsung di Ukraina.

SEP Desember mengungkapkan revisi turun besar dalam perkiraan FOMC untuk PDB dan pengangguran 2021 dan revisi kenaikan besar untuk perkiraan inflasi 2021. Kami memperkirakan pola yang sama pada pertemuan Maret untuk prakiraan 2022, meskipun dengan penyesuaian inflasi ke atas yang jauh lebih besar.

Perkiraan median PDB 2022 pada pertemuan minggu ini diperkirakan akan diturunkan dari 4,0% pada bulan Desember. menjadi 3,5%. Perkiraan tingkat pengangguran rata-rata untuk 2022 dipangkas menjadi 3,3% dari 3,5%, karena penurunan besar dalam tingkat yang berlaku sejak pertemuan Desember.

Kami telah melihat kenaikan harga komoditas dan bahan bangunan yang kuat sejak awal 2021 yang saat ini, telah meningkat pesat apalagi ditambah dengan gangguan perang Ukraina. Kami melihat kenaikan CPI y/y Februari sebesar 7,9%, naik dari 7,5% di Januari, menciptakan level tertinggi 40 tahun berturut-turut. Kami melihat kenaikan 6,2% y/y pada Oktober yang menandai tertinggi 31 tahun, dan kenaikan 5,4% pada September, 5,3% pada Agustus, dan 5,4% pada Juli dan Juni yang semuanya menandai tertinggi 13 tahun.

Pengukur inflasi yang disukai The Fed, PCE membukukan kenaikan Januari y/y sebesar 6,1% untuk headline dan 5,2% untuk inti, setelah kenaikan masing-masing 5,8% untuk headline dan 4,9% untuk inti pada bulan Desember, meninggalkan tertinggi 31 tahun untuk headline dan inti di kedua bulan tersebut. April 2020 menandai palung untuk langkah-langkah inflasi. Harga median PCE untuk tahun 2022 kemungkinan dinaikkan tajam menjadi 4,1% untuk headline dan 3,7% untuk inti, mengikuti median masing-masing pada bulan Desember sebesar 2,6% dan 2,7%.

Pasar akan fokus pada pernyataan konferensi pers Fed mengenai rencana kenaikan suku bunga hingga 2022, di samping sensitivitas Fed terhadap risiko penurunan pertumbuhan karena perang di Ukraina. Pasar juga akan tertarik pada referensi apa pun mengenai pengetatan kuantitatif, yaitu QT. Pasar akan terus memantau sejauh mana Fed akan mentolerir lonjakan inflasi saat ini, mengingat pergeseran The Fed ke rezim penargetan inflasi rata-rata pada tahun 2020 yang akan diuji pada tahun 2022.

Klik disini untuk mengakses Kalender Ekonomi

Ady Phangestu

Market Analyst

Disclaimer : Materi ini disediakan sebagai komunikasi pemasaran umum dengan tujuan hanya sebagai informasi semata dan bukan sebagai riset investasi independen. Di dalam komunikasi ini tidak mengandung saran maupun rekomendasi investasi atau permintaan dengan maksud untuk pembelian atau penjualan instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya, bereputasi baik. Segala informasi yang memuat indikasi kinerja masa lalu bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala investasi dalam Produk dengan Leverage memiliki tingkat ketidakpastian tertentu dan bahwa segala investasi sejenis ini melibatkan risiko tingkat tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi yang disediakan dalam komunikasi ini. Dilarang produksi ulang atau mendistribusikan lebih lanjut komunikasi ini tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan, harap pastikan bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda dan bila perlu carilah saran dan masukan dari pihak independen.