Deere & Company también conocido como John Deere, es el fabricante de maquinaria agrícola, forestal y de construcción más importantes de EE.UU y del mundo, además la compañía también cuenta con servicios financieros a través de John Deere Financial. La compañía cuenta con una capitalización de $124.30B y espera informar resultados de ganancias de su tercer trimestre, este Viernes 18 de Agosto antes de la apertura de mercado.

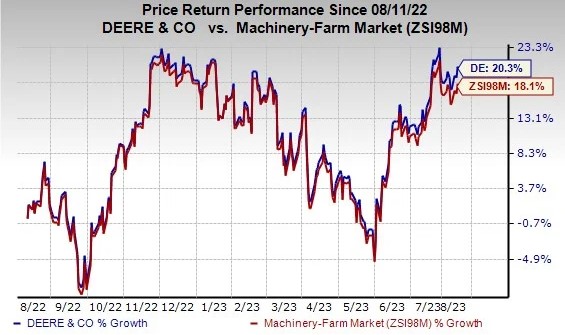

Las acciones de DE han aumentando un 20.3% a/a un número mayor en comparación con el crecimiento del mercado de maquinaria agrícola del 18.1%.

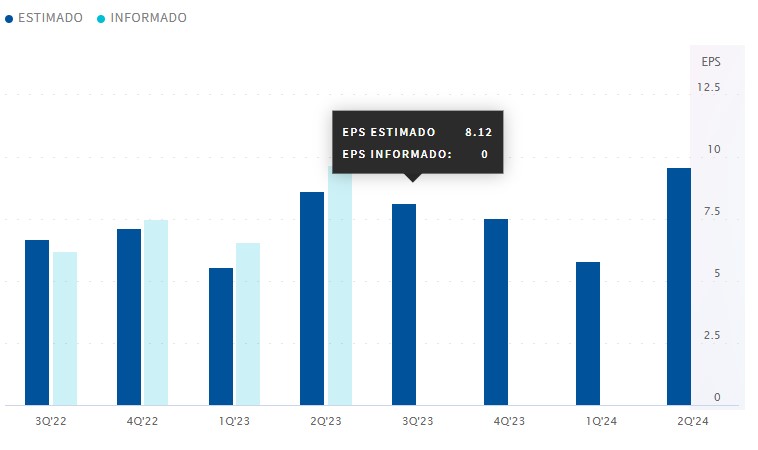

Zacks posiciona a John Deere en el «Rank #3 – Mantener» en el Top 33% puesto #83/252 de la industria de Fabricación – Equipos agrícolas. Para este reporte se espera un BPA de $8.12-$8.29 (igual para Nasdaq) lo que sería un crecimiento del 31.82% a/a respecto a los $6.16 reportados para el mismo periodo, este trimestre tiene un 2.03% de ESP.

Se espera una ganancia de 14.22B lo cual sería un crecimiento interanual de 9.38% respecto a los 13B del año pasado. La empresa cuenta con una relación P/E de 13.55 y una relación PEG de 1.05. El estimado ha tenido 2 revisiones al alza y 2 a la baja en los últimos 60 días.

La compañía ha superado la expectativa desde noviembre 2019, sin embargo tuvo un trimestre negativo en agosto 22. El trimestre pasado la compañía informó un BPA de $9.65 e ingresos de $16.1B.

Respecto a la previsión del precio de las acciones de DE para los próximos 12 meses, tenemos la previsión más baja con una caída de -9.6% en los $383.00, la expectativa más alta se encuentra con un aumento de +32.2% en $560, mientras que el precio promedio se encuentra en +8.8% en $461.00.

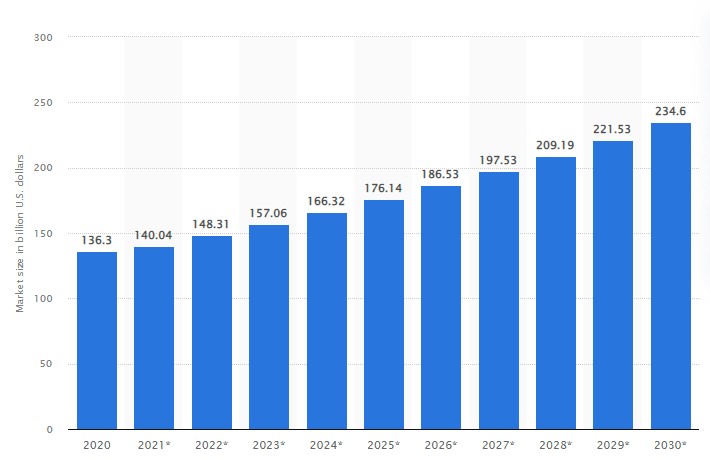

El tamaño del mercado mundial de equipos de construcción y maquinaria se espera continúe creciendo durante este año, llegando a un estimado de $157.06B. Siendo John Deere la 5° compañía más grande del mundo en fabricación de equipos-maquinaria.

En este inicio de año, las venta de maquinaria agrícola dio un aumento de 18% en las ventas globales. Por su parte, DE patentó en este inicio de año 27 cosechadoras y 168 tractores, siendo la compañía líder de patentes en ambos productos de esta temporada. Además, la empresa ha visto un fuerte repunte en la demanda de equipos agrícolas en los últimos trimestres, una tendencia que probablemente continuará siendo beneficioso para el reporte.

También es notable que los problemas de la cadena de suministro están disminuyendo, lo que probablemente ayudó al desempeño de Deere en el trimestre.

Los ingresos de equipos de Deere van en aumento, impulsados por un 10.1% a/a ($6.713M) para producción y agricultura de precisión con una utilidad operativa de $1.461M (+13% a/a) para el segmento, 1% a/a ($3671M) para pequeña agricultura y césped (un gran porcentaje de los ingresos y sigue siendo clave para el crecimiento durante este año) con una utilidad operativa de $399M (+27.8% a/a) y 10.5% a/a ($3.613M) para construcción y silvicultura con una utilidad operativa de $569M (+10.6% a/a), 31.5% a/a ($1.187M) para Servicios Financieros con una utilidad operativa de $259M para el segmento. Se espera que el continuo aumento en la demanda contribuya igualmente al crecimiento de la empresa este trimestre.

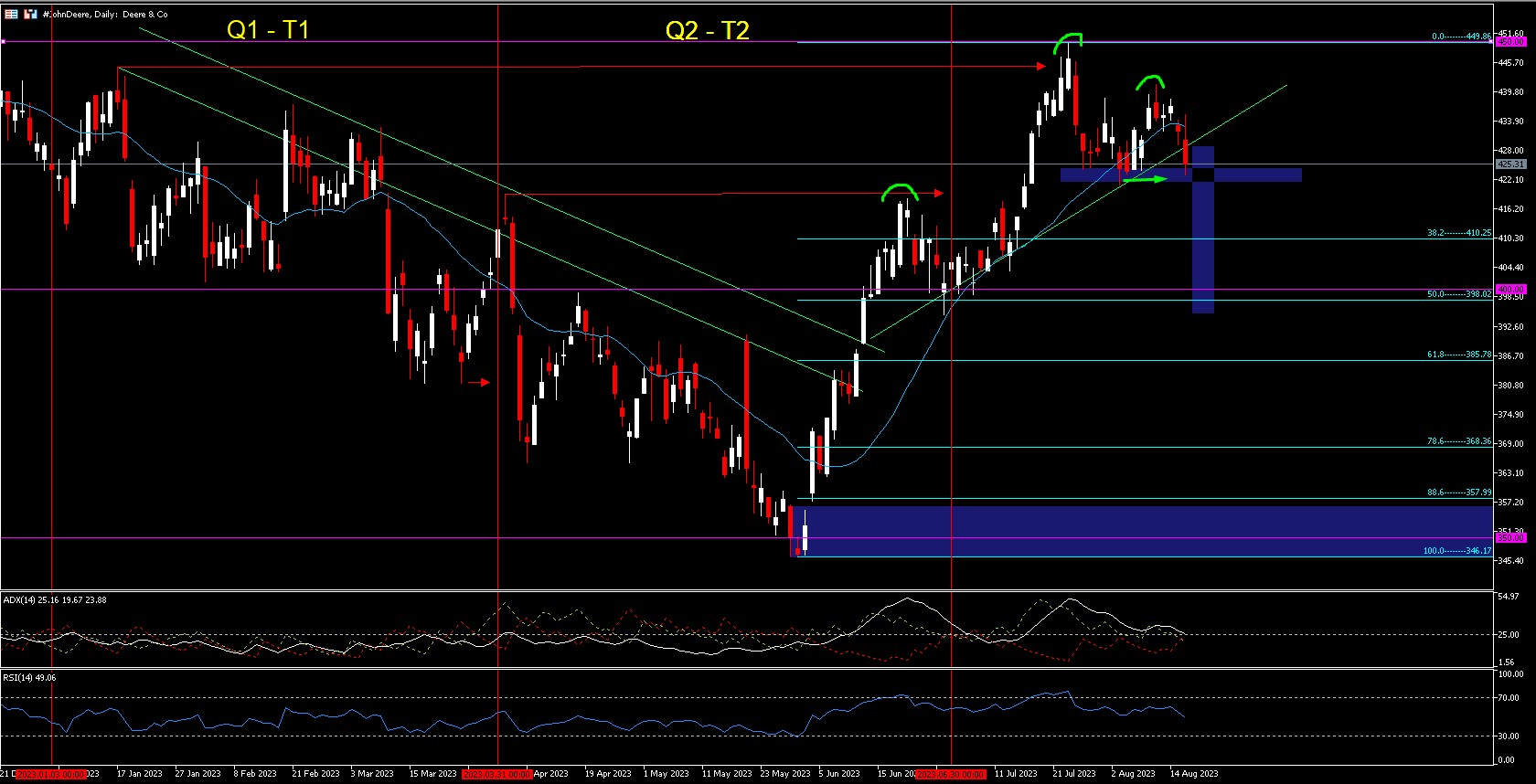

Análisis Técnico – Deere & Company D1 – $425.31

El precio de #JohnDeere se encuentra en retroceso después de superar los máximos históricos anteriores en 448.08 y marcar nuevos en 449.86.

En el primer trimestre Deere cayó un –14.25% desde sus máximos en 444.87 hasta marcar mínimos en 381.14 pero cerrando el trimestre por encima del nivel de psicológico de 400 en 412.02.

Este segundo trimestre el precio volvió a caer un -17.43% desde los máximos en 419.20 hasta dejar mínimos en 346.17 que serian los mínimos actuales, pero a finales del trimestre el precio se recuperó un 20% y marco máximos en 418.33 muy cercanos a los máximos del inicio del trimestre pero cerrando por debajo en 405.19.

A partir de este cierre el precio continuo subiendo y creo los nuevos máximos históricos antes mencionados y actualmente el precio se encuentra en 425.31 formando un «Hombro Cabeza Hombro» con la SMA de 20 periodos ya quebrada en 432.894 y con clavícula quebrada en 428.78 justo el día de hoy. Sin embargo el precio no ha quebrado los mínimos de la estructura en 421.06.

El patrón tiene una proyección de objetivo cercana al Fibo50% en 398.02 apenas por debajo del nivel psicológico de 400 lo que significaría una caída del 7.0% que esta en la zona de cierre del segundo trimestre. Como un dato extra el Fibo61.8% se encuentra en 385.78.

El ADX se encuentra en 25.16 con el +DI en 19.67 y el -DI en 23.88 marcando un fin de la tendencia alcista. El RSI se encuentra en 49.06 después de caer de los niveles de sobrecompra al marcar el máximo histórico.

Haga click aquí para acceder a nuestro Calendario Económico

Para webinars educativos y lives presione aquí

Aldo Zapien

Analista de mercados financieros – Oficina de Educación HFM-Latam.

Aviso de responsabilidad: Este material se proporciona como una comunicación de marketing general con multas informativas específicamente y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, debe obligaciones que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el propósito de comprar o vender cualquier instrumento financiero. Toda la información confirmada obtiene las fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía o un indicador confiable de rendimiento futuro. Los usuarios reconocen que cualquier inversión en productos apalancados se caracteriza por un cierto grado de incertidumbre y cualquier inversión de esta naturaleza que implique un alto nivel de riesgo por el cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida derivada de cualquier inversión realizada con base en la información afectada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.