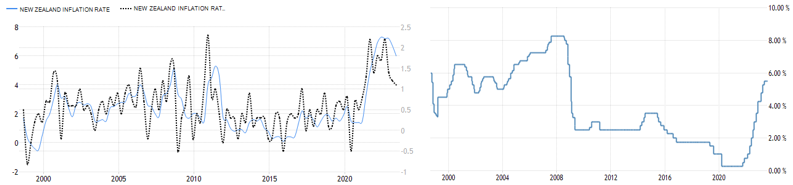

Durante la sesión de negociación asiática de hoy, el Banco de la Reserva Federal de Nueva Zelanda anunció en su resolución de tasas de interés por segundo mes consecutivo que mantendrá la tasa de efectivo sin cambios en 5.50%. Independientemente, el comité mantuvo su postura «moderadamente agresiva», diciendo que las tasas deben permanecer en niveles restrictivos durante algún tiempo. También insinuaron tasas «ligeramente más altas» desde el cuarto trimestre de este año hasta el último trimestre del próximo año. El comunicado también apuntó al riesgo de una desaceleración más lenta de lo esperado en los indicadores de inflación (la inflación aumentó a una tasa anual de 6% en el segundo trimestre de este año (6,7% en el valor anterior), la lectura más baja desde el cuarto trimestre. de 2021, pero la tasa de crecimiento todavía está en los años 90, la más rápida desde entonces). Además, con un crecimiento económico mundial más débil (incluida China), los precios de las materias primas también se verán presionados y pesarán sobre los ingresos totales de exportación de Nueva Zelanda; las últimas previsiones sugieren que la economía de Nueva Zelanda puede entrar en recesión en el tercer trimestre.

Tasa de inflación y tasa de efectivo de Nueva Zelanda. Fuente: Trading Economics

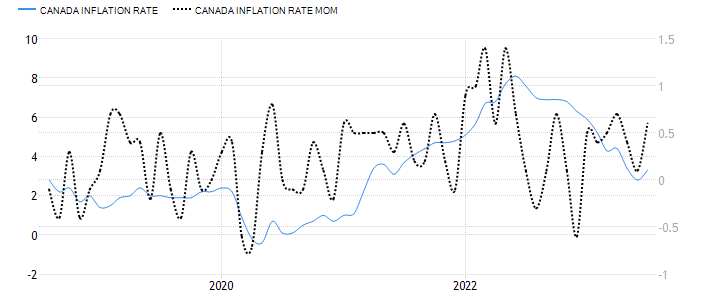

Por otro lado, el IPC de julio de Canadá anunciado ayer registró un 3,3% interanual, superando las expectativas del mercado de 3,0% y el valor anterior de 2,8% Impulsado por el mes de mayor turismo, la lectura mensual fue de 0,6%. , que también fue superior a las expectativas del mercado del 0,3%, alcanzando un nuevo máximo desde abril. El IPC subyacente se mantuvo estable en el 3,2% interanual, poniendo fin a la tendencia de descensos consecutivos de los últimos siete meses; el dato repuntó con fuerza respecto al mes anterior hasta el 0,5%, que antes era del -0,1%. Los costes de las tasas hipotecarias (un 30,6 % más) fueron los que más contribuyeron al aumento de la inflación, seguidos de los precios de la electricidad (un 11,7 % más); los precios de los comestibles subieron al ritmo más lento desde febrero pasado; los precios de la energía cayeron menos (un 8,2 % menos que una caída de -14,6%); otros subdatos como el alojamiento de viaje y los costes de los billetes de avión disminuyeron aún más. El Banco de Canadá proyectó el mes pasado que la inflación rondaría el 3 por ciento hasta mediados de 2025 antes de caer a su objetivo del 2 por ciento. El banco central tomará una decisión sobre la tasa de interés el 6 de septiembre. Antes de eso, los participantes del mercado también se centrarán en los datos del PIB del segundo trimestre de Canadá el 1 de septiembre.

Tasa de inflación canadiense. Fuente: Trading Economics

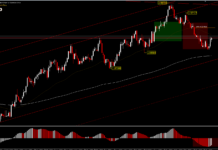

Análisis Técnico:

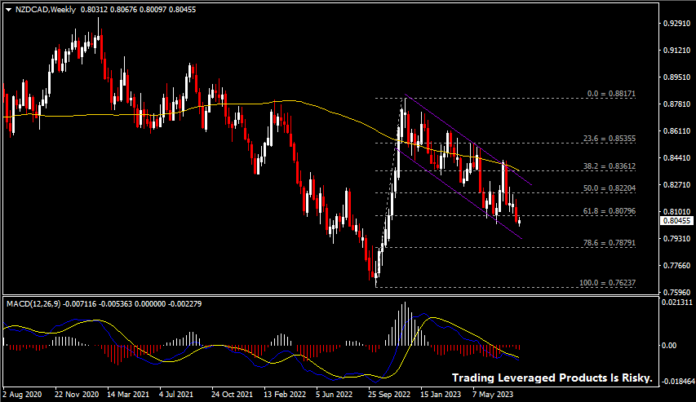

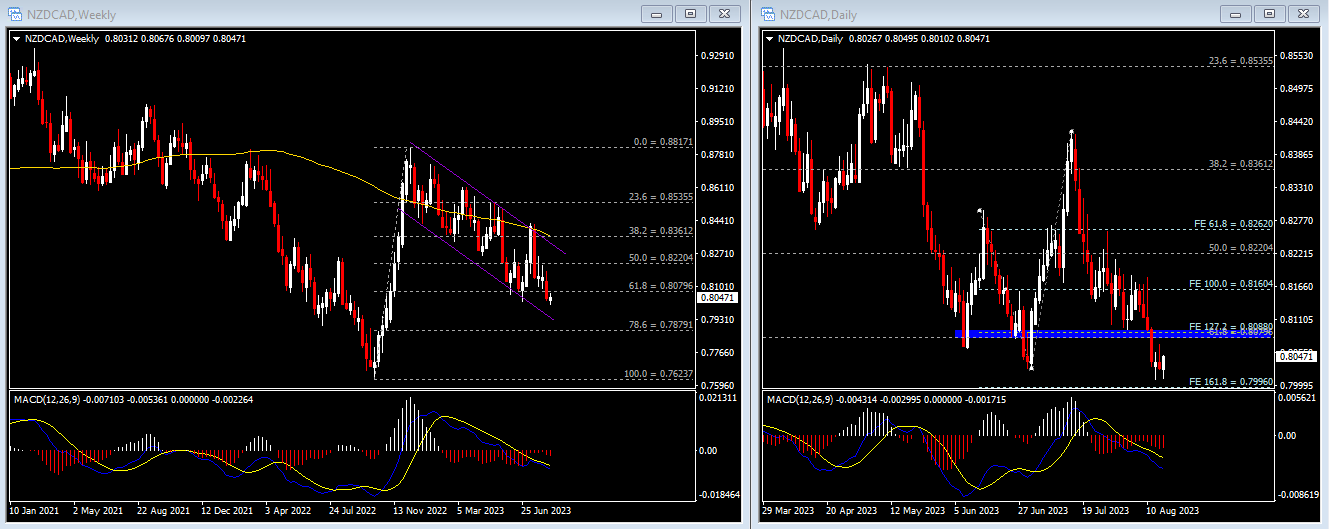

Durante la noche, NZD/CAD renunció a sus ganancias diarias para cerrar en 0.8027 luego de la publicación del informe del IPC de Canadá. El par ha bajado casi un 5 por ciento desde el máximo del mes pasado. Hoy, los «halcones moderados» del RBNZ le han dado un impulso al par y ahora están probando el nivel medio de 0,80. El gráfico semanal muestra que la tendencia general es a la baja y el tipo de cambio se negocia en un canal a la baja. Un rebote a corto plazo podría probar el área de 0.8080, luego 0.8160. A esto le sigue 0.8220 (FR 50.0% que se extiende desde el mínimo visto en octubre del año pasado hasta el máximo de diciembre), un nivel que se encuentra con la línea superior del canal para formar una resistencia clave. El soporte a corto plazo está en 0,7995, seguido de 0,7880. MACD todavía está bajo presión por debajo de la línea 0, mostrando una configuración negativa.

Haga click aquí para ver nuestro calendario económico

Larince zhang

Analista de mercado

Descargo de responsabilidad de riesgos: el contenido de este sitio web es solo para fines generales de comunicación de marketing, solo como referencia y no constituye una investigación de inversión independiente. Nada en este sitio web contiene ni debe considerarse un consejo de inversión para comprar o vender cualquier instrumento financiero. La información provista en este sitio web se ha obtenido de fuentes financieras acreditadas, y cualquier información contenida en el contenido que contenga indicadores de desempeño pasado no es o es un indicador confiable de desempeño futuro. Todos los usuarios deben entender que cualquier inversión en productos apalancados tiene un cierto grado de incertidumbre. Las inversiones de esta naturaleza implican altos riesgos de los cuales todos los usuarios son los únicos responsables. No somos responsables de las pérdidas causadas por cualquier inversión realizada por los usuarios en la información proporcionada en este sitio web. Ningún contenido de este sitio web puede ser reproducido o copiado sin nuestro permiso previo por escrito.