El gobernador del Banco de Japón, Kazuo Ueda, subrayó la importancia de evitar un endurecimiento prematuro de la política monetaria, para garantizar que Japón pueda alcanzar su objetivo de inflación del 2% de forma sostenible. Ueda habló con los periodistas en la sede del banco en Tokio, en su primera entrevista en grupo desde que asumió el cargo en abril. Sin embargo, también sugirió posibles ajustes en el Control de la Curva de Rendimiento (CCR) si cambian los beneficios y los costes de la política.

El Gobernador esbozó posibles modificaciones de la política de YCC en el futuro, que pueden hacerse de varias maneras. Un posible enfoque que mencionó es fijar como objetivo el rendimiento de los bonos en la zona de 5 años en lugar de la actual zona de 10 años. Pero dijo que no era seguro que el BdJ lo hiciera, ni la probabilidad de que esto ocurriera, ni en qué condiciones el BdJ consideraría esta opción como necesaria.

Según se ha informado hoy, la inflación anualizada en Tokio cayó al 3,2% en mayo, por debajo de lo esperado y de la inflación interanual registrada en abril, que fue del 3,5%. En términos mensuales, la inflación de Tokio cayó un 0,1%. El Índice de Precios al Consumo (IPC), excluidos los alimentos frescos, aumentó un 3,2% interanual y cayó un 0,1% con respecto a abril. El IPC sin alimentos frescos ni energía subió un 3,9% respecto a mayo de 2022 y creció un 0,2% respecto a abril.

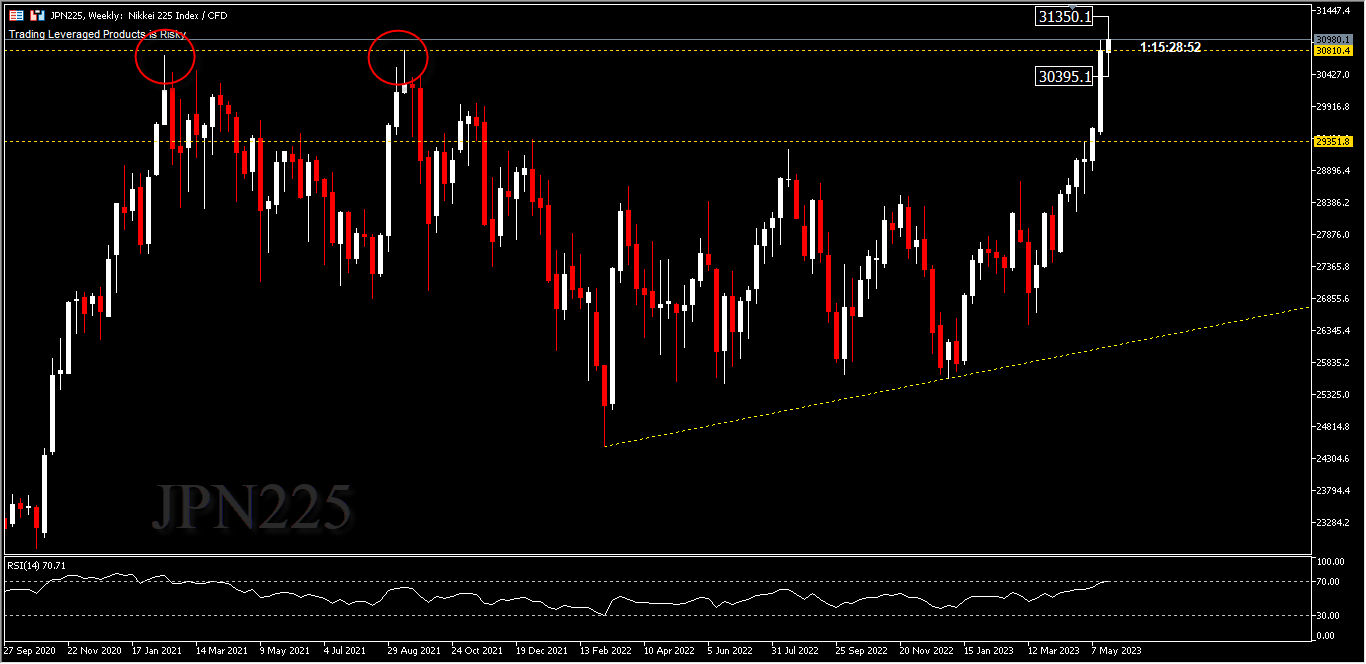

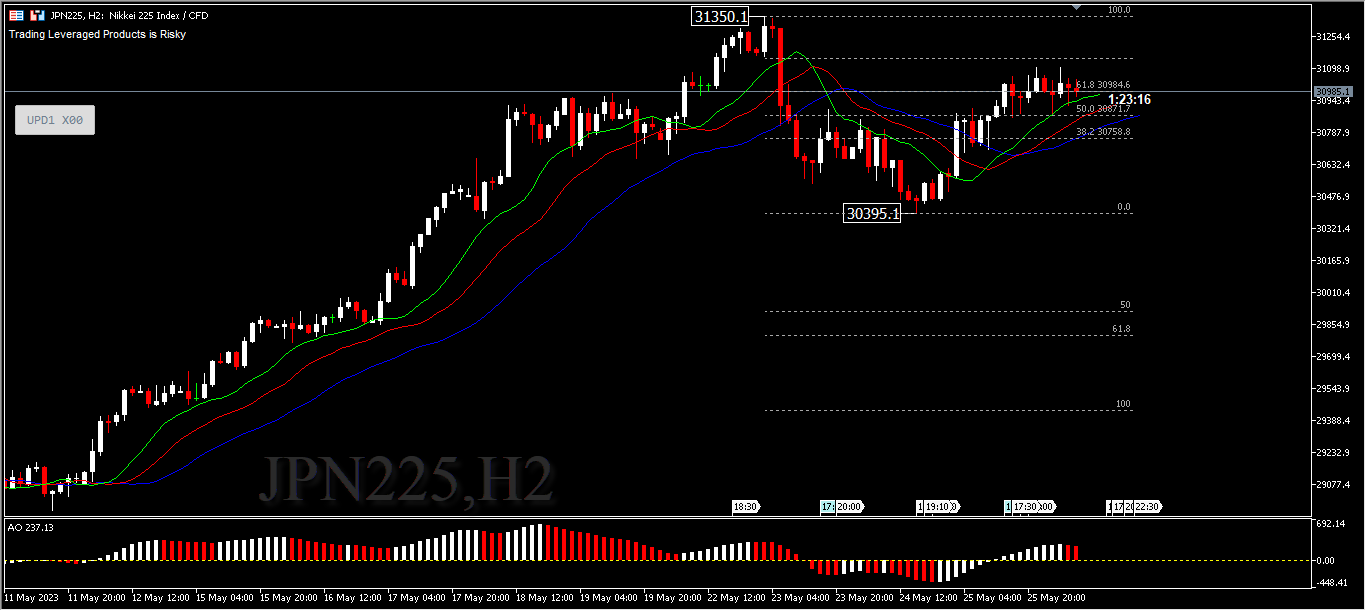

Las acciones asiáticas cotizaron mixtas hoy, después de que los datos de inflación en Tokio mostraran una desaceleración. El JPN225 parece no moverse mucho, y sigue cotizando por debajo de su máximo anterior. Técnicamente, un movimiento al alza podría poner a prueba el máximo de 31.350 y sólo un movimiento por encima de este nivel confirmaría una tendencia alcista continuada e invalidaría el patrón de triple techo observado en periodos importantes.Sin embargo, un movimiento por debajo del soporte menor de 30.395 podría ser un punto de partida para un cambio de tendencia a corto plazo, hacia la cifra redonda de 30.000 primero, antes de poner a prueba el soporte crucial de 29.351.

Mientras tanto, la agencia de calificación Fitch ha puesto la calificación crediticia de EE.UU. en vigilancia negativa para una posible rebaja, en medio de temores por la falta de progreso hacia un acuerdo sobre el techo de deuda de EE.UU. antes de la fecha límite de la próxima semana. El jueves, el índice USDIndex subió un 0,35% y registró un máximo de dos meses. Los informes económicos estadounidenses del jueves, mejores de lo esperado, sobre las solicitudes semanales de subsidio de desempleo y el PIB del primer trimestre, fueron alcistas para la política de la Reserva Federal y apoyaron al dólar. Además, el aumento de la rentabilidad de los T-note a 10 años, que alcanzó máximos de 2 meses, reforzó los diferenciales de tipos de interés del dólar y fue alcista para el dólar.

Hoy se publicará el Core PCE, el indicador de inflación preferido por la Fed. Una lectura por encima de lo esperado aumentará las expectativas del mercado de una nueva subida de tipos de la Fed, lo que marcará un fuerte contraste con la actual política monetaria flexible del Banco de Japón.

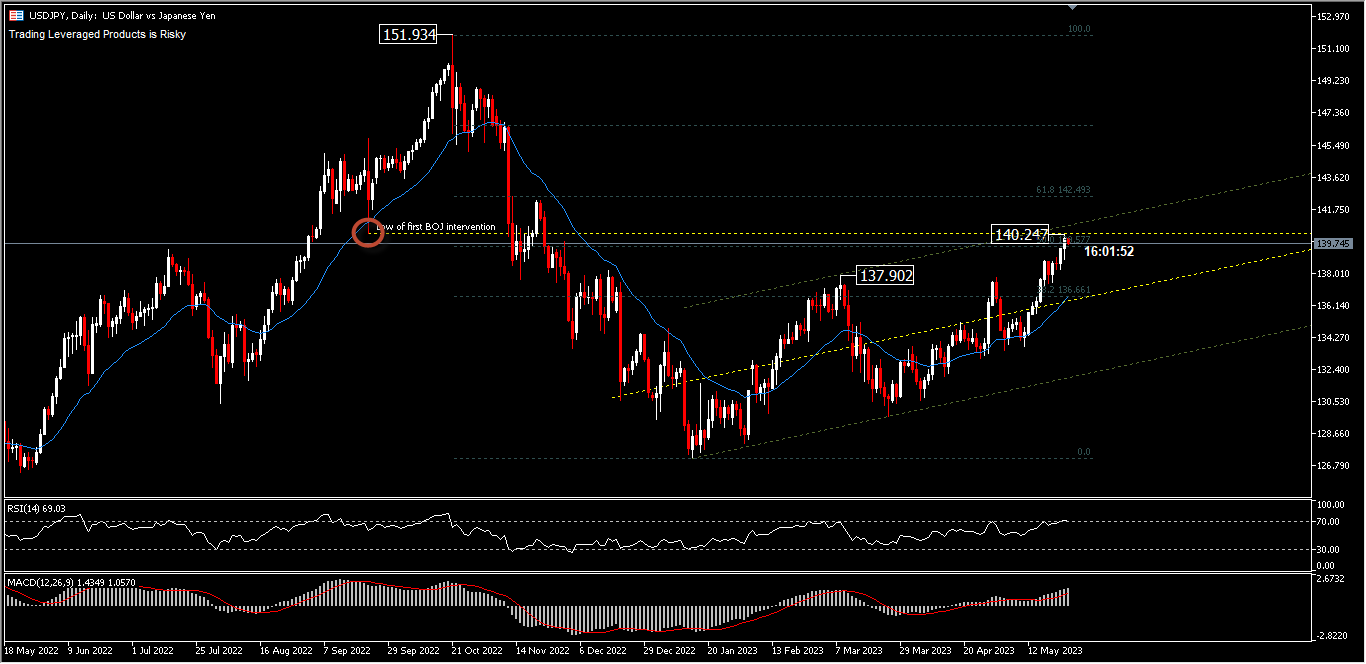

USDJPY, D1 sigue subiendo dentro de un canal alcista. El par ha superado ya el máximo de este año y, en el momento de escribir estas líneas, el precio ha retrocedido ligeramente desde los 140,24 alcanzados en la sesión de ayer, cerca del nivel del 50% de la FR del máximo de octubre de 2022 y del mínimo de enero de 2023.

USDJPY, D1 sigue subiendo dentro de un canal alcista. El par ha superado ya el máximo de este año y, en el momento de escribir estas líneas, el precio ha retrocedido ligeramente desde los 140,24 alcanzados en la sesión de ayer, cerca del nivel del 50% de la FR del máximo de octubre de 2022 y del mínimo de enero de 2023.

Un movimiento por encima del máximo reciente podría poner a prueba el nivel del 61,8% de la FIB (142,49). Técnicamente, el intento de los alcistas de establecer una tendencia sigue validado por la media móvil de 26 días. El RSI se encuentra en niveles de sobrecompra y el MACD sigue su curso.

Si echamos la vista atrás, el precio actual está por debajo del mínimo de la primera intervención del BOJ en septiembre de 2022. Por lo tanto, este nivel es bastante calculado, lo que significa que si el precio no logra moverse más al alza y en su lugar revierte a la baja, podría frustrar los planes de los toros. Una ruptura por debajo del canal alcista y de la resistencia anterior convertida en soporte en 137,80 eliminará la tendencia alcista a corto plazo.

Haga click aquí para acceder al Calendario Económico

Ady Fangestu

Analista de Mercado – Oficina Educativa de HF – Indonesia

Descargo de responsabilidad: este material se proporciona como una comunicación de marketing general solo con fines informativos y no como una investigación de inversión independiente. Esta comunicación no contiene consejos o recomendaciones de inversión o una solicitud con la intención de comprar o vender cualquier instrumento financiero. Toda la información presentada proviene de fuentes confiables y acreditadas. Cualquier información que contenga indicaciones de desempeño pasado no es una garantía ni un indicador confiable del desempeño futuro. Los usuarios deben ser conscientes de que cualquier inversión en productos apalancados está sujeta a un cierto grado de incertidumbre y que cualquier inversión de este tipo implica un alto nivel de riesgo por el cual la responsabilidad y responsabilidad recae exclusivamente en el usuario. No somos responsables de ninguna pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Se prohíbe la reproducción o distribución adicional de esta comunicación sin nuestro permiso previo por escrito.

Advertencia de riesgo: Es posible que operar con productos apalancados, como Forex y derivados, no sea adecuado para todos los inversores, ya que conlleva un alto nivel de riesgo para su capital. Antes de operar, asegúrese de comprender completamente el contenido de riesgo involucrado, teniendo en cuenta sus objetivos de inversión y su nivel de experiencia y buscando asesoramiento e información independiente si es necesario.