La segunda ola de infecciones por Covid a nivel mundial ha provocado bloqueos cada vez más estrictos, que a su vez han provocado un resurgimiento de las incertidumbres sobre las perspectivas de crecimiento a corto plazo y están eclipsando los desarrollos positivos de vacunas que ofrecen una visión más optimista para el mediano plazo. Por supuesto, se esperaba una moderación en la actividad después del aumento repentino del tercer trimestre, ya que las economías se reabrieron luego de los cierres pandémicos. Pero si bien las nuevas restricciones son menos onerosas, las condiciones invernales exacerbarán los efectos negativos y aumentarán las preocupaciones sobre una temida recesión de doble caída.

Al mismo tiempo, se considera que el crecimiento de EE. UU. Está en riesgo debido a la falta de estímulo fiscal adicional y muchas de las medidas de alivio expirarán a fines de año. Por lo tanto, la atención se dividirá entre el virus y los bloqueos, y la gran cantidad de datos que reflejarán más de la economía del cuarto trimestre. La confianza de los productores, por ejemplo, está preparada para un retroceso en noviembre a niveles aún elevados, con vientos en contra de los crecientes temores de Covid-19 y las interrupciones emergentes del bloqueo. La presión al alza sobre la producción se mantiene debido a los bajos inventarios y las fuertes ventas continuas, a pesar de las nuevas restricciones en la actividad de viajes y restaurantes.

Mientras tanto, los mercados de renta variable se encuentran en terreno positivo para comenzar esta semana truncada de vacaciones. Un anuncio de AstraZeneca de que su vacuna es 90% efectiva en los ensayos pone en marcha un tercer tratamiento para el virus, que respalda una perspectiva optimista a mediano plazo para la economía. Además, hubo signos de progreso en el Brexit, que también brindó cierto apoyo a la renta variable. El USA100 ha subido un 0,4% en las operaciones previas al mercado, el USA500 ha subido un 0,6% y el USA30 ha subido un 0,7%. Las bolsas europeas son cautelosamente más altas, con un GER30 del 0,6% en verde, pero UK100 plano. El mercado de valores de Japón está cerrado por vacaciones.

Sin embargo, las materias primas están un poco mezcladas, con las energías y la mayoría de los metales (cobre, platino, paladio) en oferta a niveles vistos por última vez en septiembre, ya que el frente de la vacuna Covid brindó apoyo, junto con las expectativas de que la OPEP + extenderá los recortes de producción de petróleo por un adicional. 3 meses a partir de enero. Sin embargo, el oro y la plata están excluidos ya que la demanda de metales preciosos está bajo presión este año, mientras que el aumento del apetito por el riesgo también está afectando a los metales preciosos y los bonos.

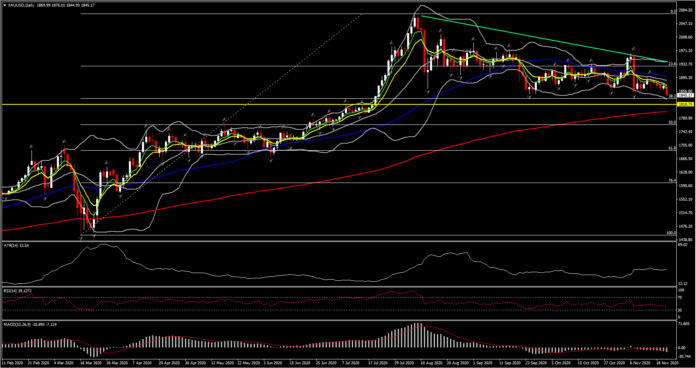

Técnicamente, los alcistas del oro a largo plazo aún mantienen el control, ya que el activo se mantiene muy por encima del pánico de marzo y el soporte clave en $1,800. Ha estado entrecortado las últimas 3 semanas dentro del área de $1,850-$1,970, formando un triángulo descendente, después de retroceder desde máximos históricos y 50-DMA.

Sin embargo, hay una perspectiva poco clara ya que el activo se mantiene dentro del triángulo presentando una perspectiva neutral, con un impulso que también cumple con este escenario, ya que el MACD y el RSI diarios están cerca de la neutralidad, lo que promueve la consolidación del metal amarillo. La perspectiva a corto plazo refleja una creciente presión bajista, sin embargo, mientras el piso en 1.835-1.840 (38.2% Fib y doble fractal diario) permanezca intocable, el retroceso podría ser limitado. Una ruptura de esta área podría abrir las puertas al pico de julio (1.818), 200-DMA (1.800) e incluso al 50% de retroceso de Fibonacci (1.760) establecido desde el fondo de 2020.

Al alza, la resistencia clave podría ser la línea superior del triángulo descendente que coincide con 23.6% Fib. nivel, en 1.932, junto con el último pico en 1.970. Tradicionalmente, el oro se aprecia en diciembre y enero. Como puede ver a continuación, históricamente, el oro y en general los metales preciosos tienden a subir durante los primeros dos meses del año, ya que está en un repunte el último mes del año (diciembre) pero se deprecia al comienzo del nuevo año. antes de otra oleada.

Por lo tanto, el próximo objetivo de precios alcistas de los alcistas podría ser producir un cierre fuerte en los futuros de diciembre, pero solo si logran superar la resistencia clave en el máximo de noviembre de $ 1,966.10.

Click here to access the Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.