Goldman Sachs, Diario y Semanal

Goldman Sachs informa las ganancias del tercer trimestre de 2019 hoy martes 15 de Octubre (11:30 GMT), antes de la apertura del mercado de Nueva York. Las acciones financieras en particular han estado en la línea de fuego a medida que la trayectoria de la tasa de interés de la FED continúa apuntando hacia el sur y las preocupaciones sobre el crecimiento global aumentan.

Goldman Sachs Group (GS), el antiguo bastión de los súper ricos exclusivos y con 150 años de edad este año, ahora es una organización mucho más diversa y de aspecto externo de lo que solía ser. Las horas notoriamente largas y el compromiso del 100% esperado y exigido por el banco de inversión del personal sigue siendo el credo del lugar, pero con el lanzamiento de productos como la cuenta de Marcus, las cosas están cambiando.

El Marcus (llamado así por el fundador de la compañía, Marcus Goldman) «ofrece préstamos personales sin cargo, a tasa fija, cuentas de ahorro en línea de alto rendimiento y certificados de depósito para ayudar a las personas a alcanzar el bienestar financiero», algo que el fundador encontraría muy interesante como el banco hizo su reputación en banca de inversión y OPI exitosas. En el Reino Unido, la cuenta tiene poco más de un año y es «una cuenta de ahorro de fácil acceso, que en ese momento pagaba 1.5% de AER, incluyendo una bonificación fija de 0.15% por 12 meses, que fue la más alta en el Reino Unido desde 2016

Entonces, ¿por qué el banco, como muchos se refieren a GS, estaría interesado en los ahorradores en línea en el Reino Unido y en los préstamos personales de tasa fija para los trabajadores estadounidenses normales? Respuesta: reputación. Todo se remonta a 11 años y la gran crisis financiera de 2008, cuando Goldman Sachs y Wall Street fueron considerados los chicos malos que causaron la crisis, sin embargo, el gobierno los «rescató» cuando los trabajadores comunes perdieron sus empleos. y casas. En septiembre de ese año, Bear Sterns y Lehman Brothers habían fracasado y se perdieron miles de empleos, y no solo fueron los bancos, sino que el gigante de seguros AIG también requirió una fianza de $ 85 mil millones para sobrevivir. El dinero provenía del gobierno de los EE. UU. y el responsable de tesorería de los EE. UU. en ese momento era Henry (Hank) Paulsen (ex CEO del banco). Un total de $ 800 mil millones eventualmente se bombeó a la economía de los Estados Unidos para evitar que la recesión se convirtiera en depresión. GS (y Morgan Stanley) fueron vistos como los siguientes más vulnerables de los bancos de Wall Street y hace 11 años recibieron esta semana $ 10 mil millones del gobierno, una cantidad relativamente pequeña en comparación con otros en Wall Street, pero las reputaciones estaban fundamentalmente empañadas. Un mes después, en noviembre de 2008, las acciones se cotizaban a menos de $ 49.00.

El consenso para las ganancias de hoy, de los 28 analistas que siguen la acción, es que las ganancias por acción superen los $ 5.03 y los ingresos superen los $ 8.55 mil millones. Muchos de los principales fondos de cobertura siguen siendo optimistas, pero desconfían de las finanzas, con informes de que el número de posiciones de fondos de cobertura alcistas se redujo en 15 en los últimos meses. En general, sin embargo, el sentimiento de los fondos de cobertura sigue siendo bastante optimista, pero no tan optimista como antes y con GS no siendo una de las 30 principales opciones de fondos de cobertura, aunque estaba en 61 carteras de fondos de cobertura a fines de junio de 2019.

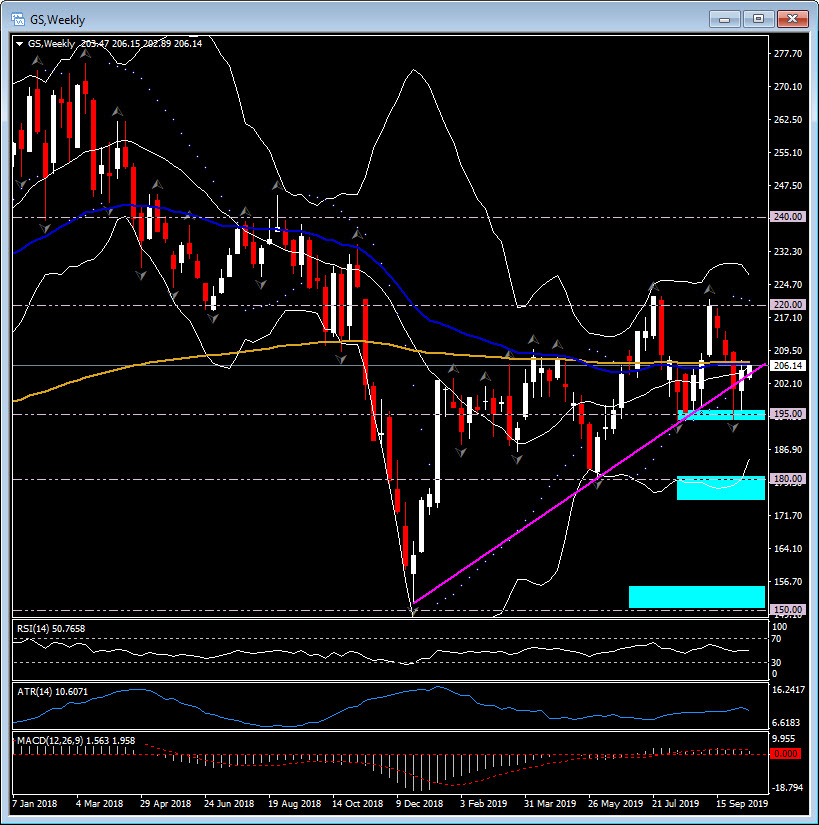

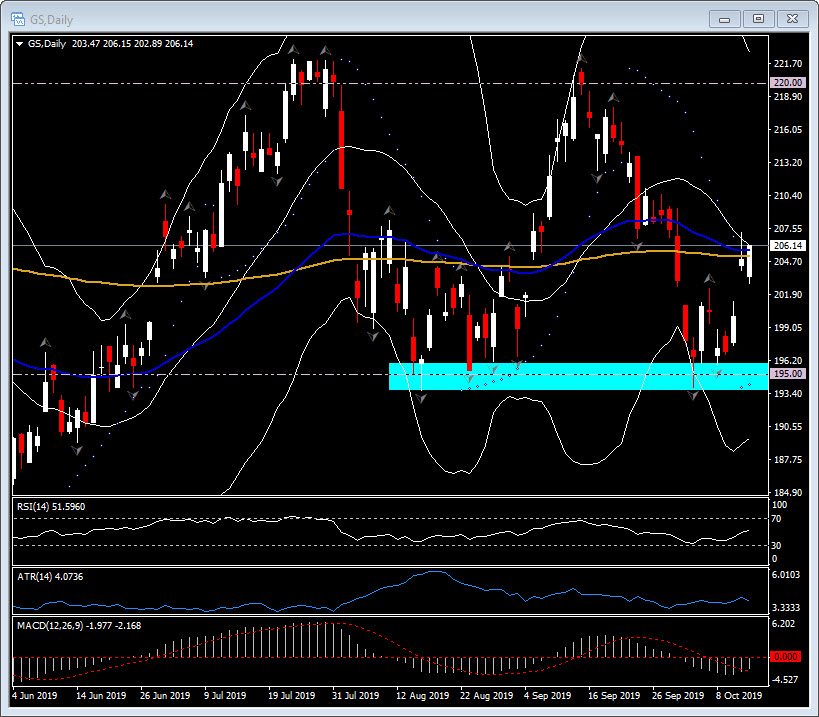

Técnicamente, la acción apuntó un Doble Techo (bajista) a $ 220.00 y tiene zonas de soporte a $ 195.00, $ 180.00 y $ 150.00. Se ha recuperado en los últimos días a las medias móviles clave de 50 y 200 días. $ 206.00 es la primera zona clave de resistencia si el doble techo se va a probar nuevamente.

Click here to access the Economic Calendar

Stuart Cowell

Head Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.