Todos los ojos estarán puestos en el resultado del FOMC, donde un aumento de 50 pb tiene un precio total. Por lo tanto, la atención estará en los puntos y lo que implican sobre la trayectoria de la tasa, así como el tono en la conferencia de prensa del presidente Powell y luego el PIB, tasa de desempleo y proyecciones de precios de la cadena PCE para obtener pistas sobre la trayectoria de la política.

Powell ya advirtió que se revisarán al alza las previsiones de tipos de interés. La clave es cuántos y por cuánto. Se anticipan revisiones al alza en algunos de los puntos hasta un nivel del 5%, como sugiere Powell. También asumimos un cambio más alto desde Bullard súper halcón como mínimo a un 5% de manejo en 2023, y potencialmente también desde el halcón Waller. Curiosamente, con el CPI publicado hoy, justo un día antes de la decisión política, otro informe por debajo del consenso podría apoyar a las palomas y los más moderados en el Comité.

Se espera que el IPC registre ganancias de 0,3% para el título y 0,3% para el núcleo en noviembre, luego de los aumentos respectivos de octubre de 0,4% y 0,3%. Los precios de la gasolina según el IPC parecen a punto de caer un -2 % para frenar el ritmo de los titulares. Se prevé una disipación de la presión al alza sobre los precios subyacentes en 2023 a medida que disminuyan las interrupciones de los cuellos de botella de la cadena de suministro global y la guerra en Ucrania. Como se esperaba, las impresiones de precios mensuales darían como resultado una desaceleración en los aumentos generales interanuales al 7,3 % desde el 7,7 % en octubre, frente al máximo en 40 años del 9,1 % en junio. La ganancia interanual subyacente debería reducirse al 6,1 % desde el 6,3 % de octubre y un máximo de 40 años del 6,6 % en septiembre.

Si el IPC está en línea con las expectativas y si bien el extremo superior de los rangos puede subir, es probable que las medianas de las tasas de fondos permanezcan sin cambios desde septiembre en 4.6% y 3.9% para 2024. Sin embargo, el riesgo es un cambio al alza a 4.9%. el próximo año. Además, es probable que el presidente Powell reitere un tono agresivo para compensar la moderación en el aumento de las tasas, aferrándose a la creencia de que el mayor riesgo actualmente no es ajustarse lo suficiente y permitir que la inflación se salga de control. Sin embargo, también hizo un guiño al temor de endurecer demasiado el campamento en su discurso de Brookings después de que las actas del FOMC de la reunión de noviembre señalaran preocupaciones sobre los efectos acumulativos de las subidas de tipos y los efectos retardados en la economía. La declaración de política podría dar una pista sobre la trayectoria de la tasa si hay un cambio con respecto al mes pasado que decía: «el Comité anticipa que los aumentos continuos en el rango objetivo serán apropiados».

Si las acciones de la Fed resultan exitosas contra la inflación, dejando el espacio con algunas alzas más por delante en caso de que la inflación alcance su punto máximo, históricamente se ha visto presionando al dólar estadounidense, ya que sugiere que se evitará la recesión. Sin embargo, esta vez las cosas son un poco diferentes ya que hay una combinación de contradicciones que los participantes del mercado deben manejar, tales temores de recesión incluso cuando la Fed sube las tasas, valoraciones sobreextendidas, proyecciones de ganancias altas para 2023 (las acciones de EE. 2023). Por lo tanto, todo esto junto con la geopolítica podría resultar contraproducente.

Perspectiva para el USDIndex

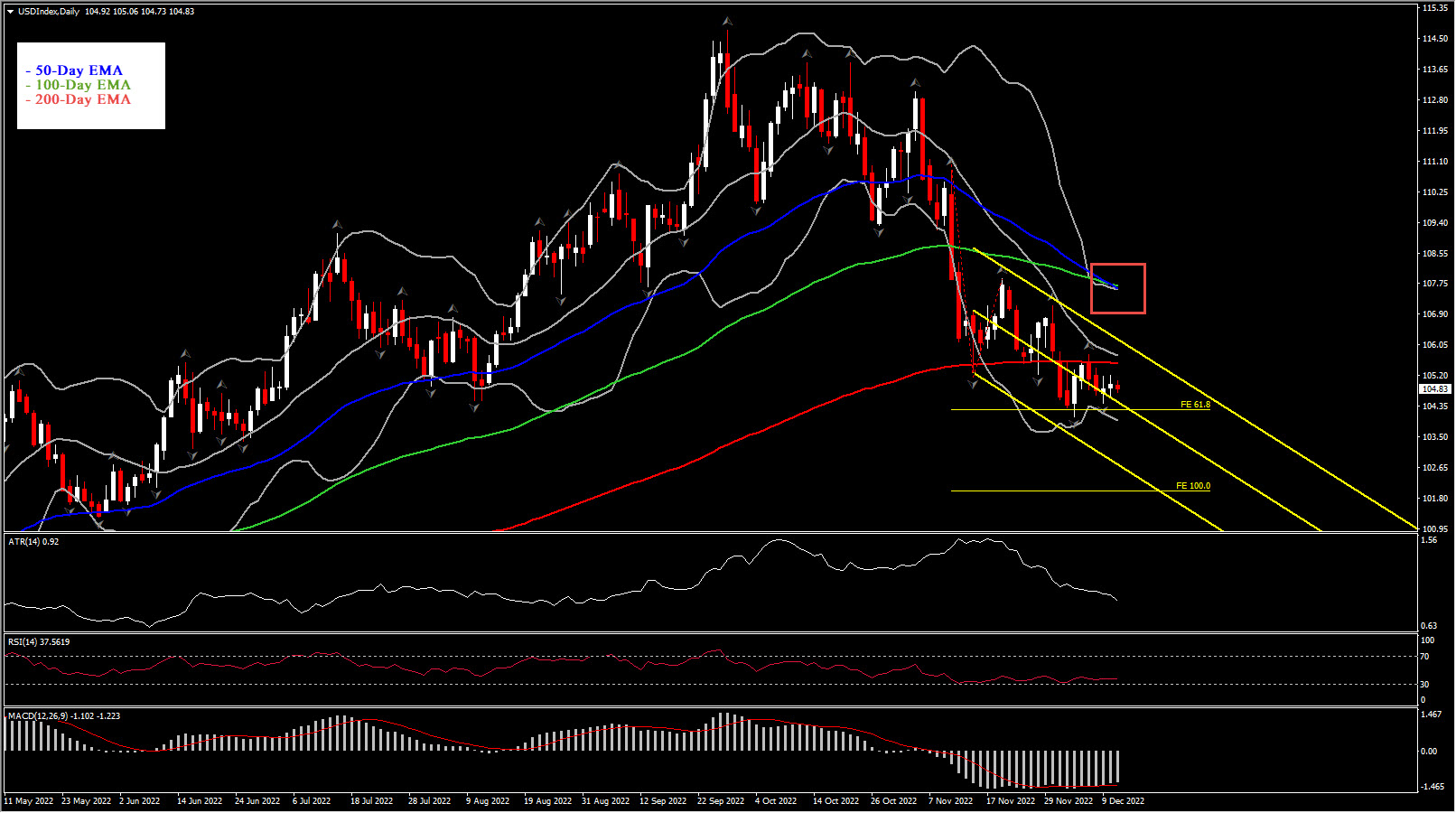

Echando un vistazo técnico, está claro que el USDIndex a medida que avanzamos hacia el final del año se ha mantenido cerca de un nivel de soporte muy importante, lo que podría ser una buena prueba para la última desviación del índice USD, desde los máximos de 20 años 114.70 al área 104.

En el lado negativo, el sesgo bajista puede aumentar 104 o menos, el mínimo de junio de 103.30 podría frenar cualquier caída adicional y abrir la puerta al área 101-102, siendo esta última la confluencia del 50% del nivel de Fibonacci desde el mínimo de 2020 hasta el máximo de 2022. y el 100 FE del último swing de noviembre. Los ojos también se vuelven hacia una posible confirmación de un cruce bajista entre la EMA de 50 y 100 días, lo que podría agregar más a la perspectiva negativa del activo.

Por el lado positivo, la SMA de 200 días y el nivel de 106 siguen siendo un área de resistencia sólida para que el activo desafíe. Rompiendo por encima de estos, el precio podría ascender para probar el pico de julio en 109.00, que es el último fractal superior.

Haga click aquí para acceder a nuestro Calendario Económico

Andria Pichidi

Analista de mercado

Descargo de responsabilidad: Este material se proporciona como una comunicación de marketing general solo con fines informativos y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, o debe considerarse que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el fin de comprar o vender cualquier instrumento financiero. Toda la información proporcionada se recopila de fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía ni un indicador confiable del rendimiento futuro. Los usuarios reconocen que cualquier inversión en Productos Apalancados se caracteriza por un cierto grado de incertidumbre y que cualquier inversión de esta naturaleza implica un alto nivel de riesgo del cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.