Las acciones se venden a medida que los bancos centrales ajustan las tasas. Los mercados continúan girando a medida que se digieren las diversas acciones del banco central. Los rendimientos del Tesoro en el vientre y el extremo largo se han abaratado aún más después de los sólidos datos de reclamos. La tasa de 10 años es 11,5 pb más alta a 3,644 %, la más alta desde 2011. La tasa de 2 años subió casi 4 pb a 4,086 %, aunque alcanzó un máximo nocturno de 4,125 %. El cierre de 4,05% de ayer fue la primera vez en la marca del 4% desde el 16 de octubre de 2007. La curva está en -45 pb pero la inversión se profundizó a -57,9 pb durante la noche, algo que no se veía desde 1981.

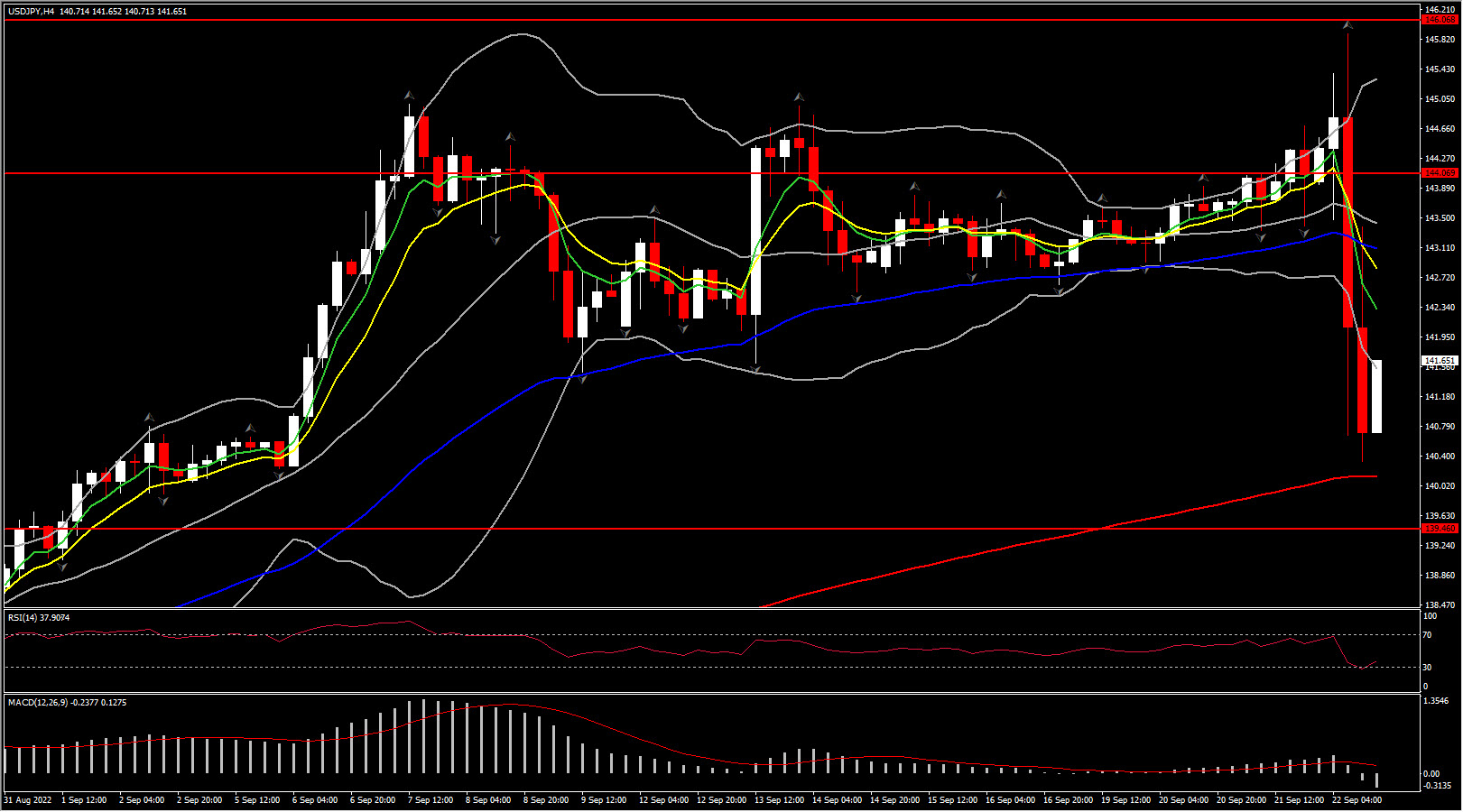

El USDIndex también se deshizo de su repunte durante la noche debido a la toma de ganancias, después de haber caído a 110,77 desde un máximo de 111,81, que fue mejor que el máximo de 20 años. El billete verde ha perdido terreno frente al yen después de que el BoJ interviniera para compensar la postura política acomodaticia en curso después de que el USDJPY subiera a un máximo de 24 años en 145.899.

El BoJ fue el extraño hoy con la decisión de dejar en suspenso la configuración de políticas, mientras que en otros lugares continuó la ola de aumentos de tasas. A la subida de 75 pb de la Fed de ayer le siguió un endurecimiento en lugares como Indonesia, Filipinas, Suiza y Noruega. En Europa, el SNB y el Norges Bank elevaron las tasas en 75 pb y 50 pb respectivamente, mientras que el BoE se quedó con 50 pb al final, lo que ejerció una nueva presión sobre la libra esterlina, pero ayudó a que el UK100 obtuviera un rendimiento superior.

Los bonos de la zona euro están respaldados ya que los mercados sopesan los riesgos de recesión en el contexto de una acción agresiva del banco central. Schnabel, del BCE, repitió que la desaceleración del crecimiento no evitará un mayor endurecimiento y eso parece resumir el mensaje de la mayoría de los bancos centrales. El extremo corto de la curva tiene un rendimiento inferior en este entorno y los tipos a 2 años han subido 6,4 pb en Alemania y 8,7 pb en el Reino Unido.

Japón

Japón interviene en el mercado de divisas, después de que la divergencia de políticas ejerza presión sobre los rendimientos. Japón intervino en los mercados de divisas por primera vez desde 1998. El principal funcionario de divisas de Japón, Masato Kanda, dijo: «El gobierno está preocupado por los movimientos excesivos en los mercados de divisas, y tomamos medidas decisivas en este momento». Los comentarios se produjeron después de que la decisión del BoJ de apegarse a la configuración de políticas ultra acomodaticias ejerciera más presión sobre el yen y vio que el USDJPY subía por encima de 145. Los mercados habían estado especulando sobre el riesgo de una intervención durante un tiempo, pero existía la sensación de que Japón lo haría. intente obtener la ayuda de los EE. UU. Primero. Kanda dijo hoy que «estamos viendo movimientos especulativos detrás de los movimientos repentinos y unilaterales actuales en el mercado de divisas».

Banco de Inglaterra

BoE se apega a una subida de 50 pb en votación dividida. El banco central subió la tasa de interés otros 50 pb hasta el 2,25 %, en línea con las expectativas del consenso. Un movimiento de 75 pb no habría sido una sorpresa hoy, especialmente después del anuncio de línea dura de ayer de la Fed y ahora que el nuevo gobierno se embarca en una serie de medidas para impulsar el crecimiento.

El hecho de que PM Truss se esté embarcando en una serie de recortes de impuestos para impulsar la economía, al mismo tiempo que limita las facturas de energía, complicó el panorama para el BoE. Al final, solo 3 miembros del MPC optaron por un movimiento de 75 puntos básicos, 1 quería un aumento más pequeño de un cuarto de punto y 5 optaron por otro movimiento de medio punto. El aumento de hoy dejó la tasa bancaria en 2,25% y se prevén más ajustes. La libra tuvo problemas después del movimiento de 50 pb y el cable volvió a caer por debajo de 1,13, ya que los mercados habían aumentado las apuestas de un aumento de 75 pb esta semana.

El BoE señaló riesgos a la baja para la economía y ahora espera que el PIB se contraiga -0,1 % en el tercer trimestre, lo que después de la contracción del segundo trimestre dejaría a la economía en recesión técnica.

De cara al futuro, el MPC enfatizó una vez más que la política no está en un camino preestablecido y que los movimientos futuros dependerán de la evaluación de las perspectivas económicas y las presiones inflacionarias. Sin embargo, al mismo tiempo, la declaración enfatizó que «si las perspectivas sugieren presiones inflacionarias más persistentes, incluso debido a una demanda más fuerte, el Comité responderá enérgicamente según sea necesario». Junto con el hecho de que ya había tres miembros del MPC que querían un movimiento más audaz hoy y que incluso el que optó por un aumento de un cuarto de punto consideró un movimiento de medio punto, parece probable que otro gran aumento en la tasa bancaria esté programado para noviembre. .

Eso no le caerá bien al gobierno, y tampoco la confirmación del BoE de que seguirá adelante con el plan para reducir el stock de activos acumulados bajo el programa de flexibilización cuantitativa. El BoE tiene como objetivo vender alrededor de GBP 80 mil millones en los próximos 12 meses. Dado que el gobierno tendrá que financiar la garantía del precio de la energía y los recortes de impuestos, esto significará que los mercados tendrán que absorber una cantidad sustancial de bonos en libras esterlinas.

Banco de Noruega

Norges Bank aumenta las tasas en 50 pb y señala que vendrán más. El banco central elevó la tasa de política al 2,25% desde el 1,75% anterior. La medida fue ampliamente anticipada, y la declaración señaló que «la tasa de política probablemente aumentará aún más en noviembre». El banco destacó que la inflación ha aumentado más rápido y a niveles más altos de lo previsto, mientras que el mercado laboral sigue ajustado, aunque «ahora hay señales claras de un enfriamiento de la economía». «El alivio de las presiones en la economía contribuirá a frenar la inflación aún más», y dado que las subidas de tipos anteriores están empezando a tener un efecto restrictivo «esto puede sugerir un enfoque más gradual para fijar los tipos en el futuro». El banco dijo que las proyecciones del informe de hoy se basan en un alza de la tasa de política a alrededor de 3% en el transcurso del invierno, lo que implicaría 75 pb más en las próximas reuniones. «La trayectoria futura de la tasa de política dependerá de cómo evolucione la economía y nuestras proyecciones son más inciertas de lo normal». «Si hay perspectivas de que la inflación se mantenga más alta por más tiempo de lo que ahora proyectamos, puede haber una necesidad de una tasa de política más alta. Una disminución más pronunciada de la inflación y la actividad que la proyectada actualmente puede reducir la necesidad de aumentos de tasas».

SNB

SNB ofrece un aumento de 75 pb como se esperaba. Luego de iniciar el proceso de normalización de tasas en junio, el SNB entregó hoy otra suba de tasas de 75 pb. La medida finalmente puso fin al establecimiento de tasas de interés negativas y dejó la tasa de política en 0,50%. El SNB dijo que la medida contrarrestará «el renovado aumento de la presión inflacionaria y la propagación de la inflación a los bienes y servicios que hasta ahora se han visto menos afectados». Al mismo tiempo, el banco señaló que «no se pueden descartar nuevos aumentos» y que para «brindar condiciones monetarias apropiadas, el SNB también está dispuesto a estar activo en el mercado de divisas según sea necesario».

En su escenario de referencia, el SNB espera solo un crecimiento mundial débil, y es probable que la inflación se mantenga elevada por el momento. En Suiza, «las perspectivas a corto plazo se han deteriorado», y las perspectivas futuras «se verán determinadas por la desaceleración económica en el extranjero y la disponibilidad de energía en Suiza». Para este año el SNB ha rebajado su proyección de crecimiento a alrededor del 2%, con un alto nivel de incertidumbre.

Las proyecciones de inflación, que asumen una tasa de política sin cambios de 0,50%, ven el titular en 3,0% este año, seguido de 2,4% en 2023 y 1,7% en 2024. Los pronósticos son más altos que las proyecciones anteriores que asumieron una tasa de política de -0,25%. , lo que deja la puerta abierta a nuevas subidas de tipos.

El presidente del SNB, Thomas Jordan, confirmó que las condiciones económicas «indican claramente que existe la probabilidad de que la política monetaria se endurezca aún más». Jordan enfatizó que el SNB haría «todo» para alcanzar su objetivo de inflación de entre cero y 2 por ciento, y eso también puede incluir la intervención en los mercados de divisas. El SNB puede haber igualado la subida de tipos de la Fed, pero eso por sí solo no ayudará al CHF, que claramente se ha debilitado más de lo que les gustaría a los banqueros centrales.

Haga click aquí para acceder a nuestro Calendario Económico

Andria Pichidi

Analista de mercado

Descargo de responsabilidad: Este material se proporciona como una comunicación de marketing general solo con fines informativos y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, o debe considerarse que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el fin de comprar o vender cualquier instrumento financiero. Toda la información proporcionada se recopila de fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía ni un indicador confiable del rendimiento futuro. Los usuarios reconocen que cualquier inversión en Productos Apalancados se caracteriza por un cierto grado de incertidumbre y que cualquier inversión de esta naturaleza implica un alto nivel de riesgo del cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.