Es el turno de la Fed y del Banco de Japón esta semana para tranquilizar a los mercados de que los funcionarios aún ven el aumento de la inflación como transitorio y, por lo tanto, no es una amenaza para la postura política baja a largo plazo y que la QE se recortará más tarde que antes. Una lista de datos ocupada también es de interés en los Estados Unidos, pero el FOMC ocupa un lugar central. El BoJ está disponible, donde los mercados estarán atentos a una expansión del programa de ayuda Covid.

Los titulares del FOMC en los EE.UU. esta semana con la reunión del 15 al 16 de junio. No se esperan cambios en la banda de tasas de 0% -0.25% o los $ 120 mil millones en compras mensuales de QE. Pero los mercados pronostican que el presidente Powell reconocerá que han comenzado las conversaciones de reducción, aunque la acción aún está lejos, ya que la recuperación en el mercado laboral aún está lejos de completarse. Junto con el FOMC, también hay una gran cantidad de datos clave que incluyen ventas minoristas, producción, PMI de fabricación y comienzos de viviendas. Es probable que reflejen los impactos divergentes de la disolución del pop de los pagos de estímulo, los inventarios restringidos, las interrupciones de la cadena de suministro, junto con las crecientes presiones de los precios de las materias primas / insumos. Los datos parecen seguir siendo muy ruidosos y es probable que los resultados sean demasiado variados para proporcionar una dirección clara de la economía.

Además, la caída de los rendimientos de los bonos del Tesoro la semana pasada a niveles no vistos a fines de febrero y principios de marzo indicó claramente que no hay miedo a la Fed y que los inversores han comprado la visión «transitoria» de la inflación. Y si bien los mercados creen que la sólida recuperación, la mejora en el mercado laboral y la aceleración de la inflación harán que los funcionarios comiencen a hablar sobre la reducción, esperamos que el presidente Powell lo minimice, sugiriendo que la acción no es inmanente como criterio de «progreso sustancial adicional». aún no se ha cumplido.

De interés, esta reunión incluirá los nuevos pronósticos trimestrales (SEP) donde se espera ver modestas revisiones en crecimiento, inflación y desempleo para reflejar la fortaleza en la recuperación gracias al estímulo monetario y fiscal masivo, junto con el aumento de las vacunas. y las reaperturas de la economía. Es probable que los nuevos pronósticos muestren una reducción en los pronósticos oficiales del PIB en torno a la trayectoria estimada en marzo después de la aprobación del último paquete de estímulo, junto con aumentos en las estimaciones de la tasa de desempleo de gama baja para dar cuenta de una tendencia bajista disminuida y aumentos masivos en el PCE. estimaciones de precios de la cadena. Para el PIB, asumimos que la tendencia central de la Fed se mantendrá en 5,8% -6,6%, frente a nuestra propia estimación del 6,3%, aunque el rango completo debería reducirse. Esperamos un aumento en la tendencia central de la tasa de desempleo de 2021 a 4.5% -4.8% desde 4.2% -4.7%, versus nuestra propia estimación de 4.6%. También se esperan revisiones al alza en las tendencias centrales de precios de la cadena PCE a 3.0% -3.2% desde 2.2% -2.4% para el título y a 2.6% -2.9% desde 2.0% -2.3% para el núcleo, versus nuestras propias estimaciones respectivas de 3,4% y 3,1%. Y lo que es más importante, esperamos que la Fed repita en su mayoría sus estimaciones de tasas de fondos de marzo, aunque con aumentos en las estimaciones de gama alta y un aumento en la mediana de 2023 a 0.4% desde 0.1%.

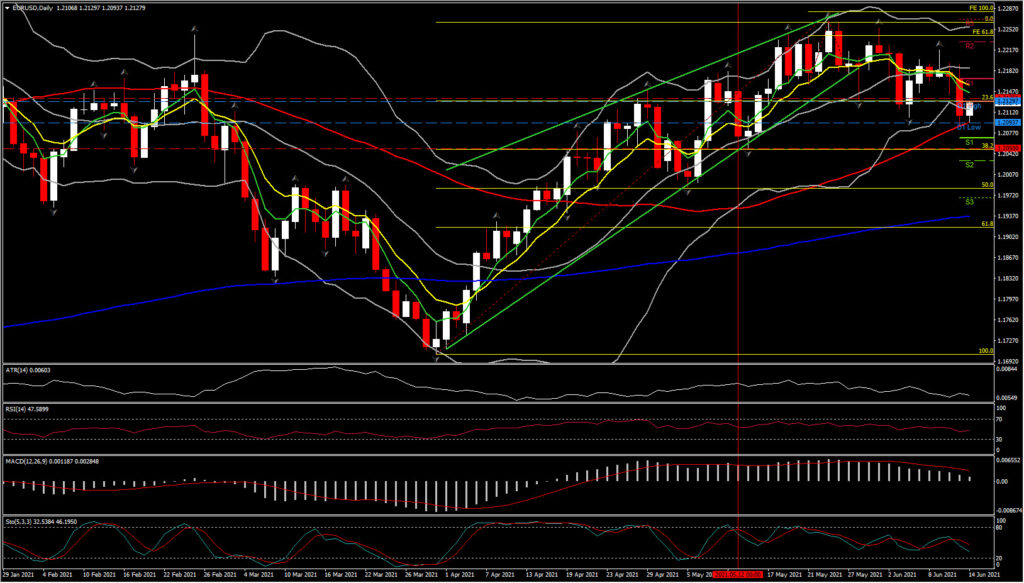

Mientras tanto, el EURUSD se ha mantenido fuerte y volvió a romper el mínimo de 1 mes del viernes en camino a imprimir un nuevo mínimo de 1 mes en 1.2094. Posteriormente, el par se recuperó de 1.2100 hasta ahora, y el mercado carece de compromiso para seguir adelante. Aparte de que la Fed anticipó que el BCE en su revisión de políticas la semana pasada se mantuvo firme en su compromiso de compras de PEPP significativamente más altas, lo que decepcionó a algunos, incluidos nosotros, que habíamos estado anticipando la eliminación de la palabra «significativamente» del extracto del banco. Esto ha reducido el potencial alcista del EURUSD, mientras que el mercado de divisas también parece reacio a comprometerse a vender dólares estadounidenses a pesar de la fuerte caída en los rendimientos de los bonos del Tesoro a más largo plazo la semana pasada. Parece poco probable que el FOMC afecte las expectativas de política prevalecientes, y ahora se espera que la Fed se mantenga en una postura de aceptación de la inflación en la opinión de que las presiones sobre los precios reducirán los efectos base ay / y y la reapertura de los cuellos de botella de la oferta se sacudirán, aunque el banco central lo hará. revisar al alza las previsiones económicas trimestrales.

Técnicamente, el EURUSD ha perdido impulso alcista después de recuperarse a fines de marzo hasta el máximo de 5 meses que se registró a fines de mayo en 1.2267. El área de 1.2250-1.2270 puede considerarse una zona de fuerte resistencia. Una fase entrecortada y ampliamente lateral parece probable para el par durante las próximas semanas, considerando el aplanamiento del RSI semanal en 55 y las Bandas de Bollinger semanales. Mientras tanto, en el corto plazo, el outllok permanece neutral pero con un sesgo negativo creciente ya que el RSI diario está en 46 (por debajo de 50), BB se extiende hacia el norte y el MACD se ha reducido.

Al otro lado del atlántico, el calendario de Japón está cargado de una reunión del BoJ y una gran cantidad de informes económicos clave. El Banco de Japón finaliza su reunión de dos días el viernes, y aunque las medidas de política actualmente en vigor se mantendrán, incluida la tasa de -0,10% y la gestión de la curva de rendimiento, existe el riesgo de que el Banco pueda extender su programa de ayuda covid, que actualmente está programado para expiran en septiembre, ya sea en esta reunión o en julio. El aumento de casos de Covid ha afectado al consumo en Japón, impactando negativamente el crecimiento en lo que va de año, con otra recesión inminente a medida que el aumento de infecciones durante la primavera y las renovadas medidas de emergencia han pesado en la economía, mientras que los precios al consumidor también permanecen en deflación desde el otoño de 2020.

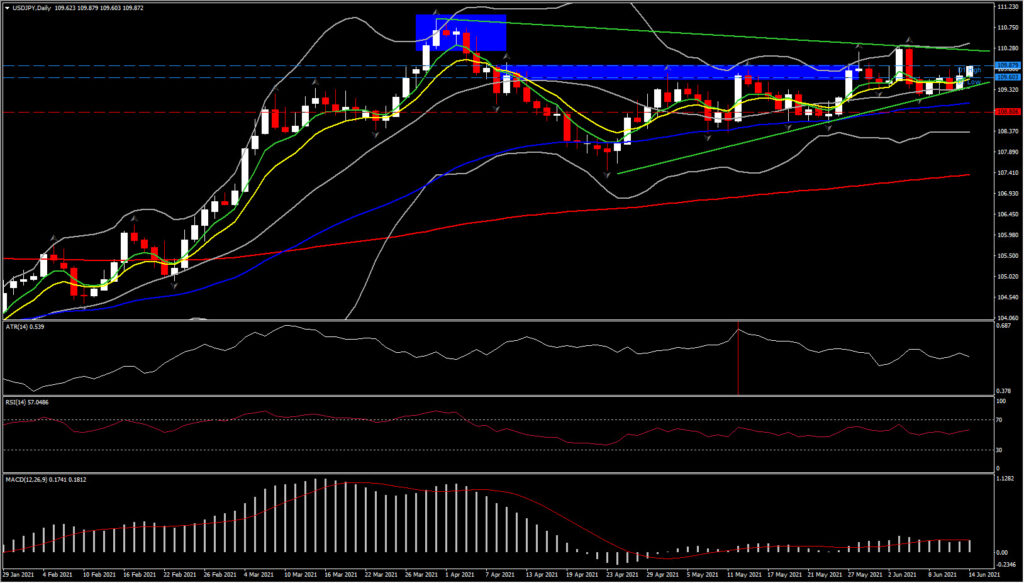

El USDJPY ha seguido oscilando entre la zona de 109,50-109,90. La fuerte caída en los rendimientos de los bonos del Tesoro de los EE. UU. La semana pasada, que vio el diferencial de rendimiento a 10 años de EE. UU. Frente al JGB estrecharse en más de 10 pb (con el rendimiento de JGB a 10 años que se mantuvo estable bajo la política de control de la curva de rendimiento del BoJ), tuvo poca baja sostenida impacto en USDJPY. El pronunciado diferencial de inflación entre Estados Unidos y Japón también se destaca como una dinámica negativa para el nivel nominal del USDJPY. Pero los osos no muerden. Hay fuerzas compensatorias en juego, entre las que destaca la proclividad delyen a correlacionarse inversamente con la dirección del mercado de valores del mercado global, que en la última fase, con el índice bursátil MSCI para todos los países alcanzando máximos históricos (el viernes), ha sido negativo para la moneda japonesa. El yen es una moneda de bajo rendimiento de una economía con superávit, y tiende a debilitarse durante las fases de riesgo en los mercados globales y fortalecerse durante tiempos de aversión al riesgo pronunciada y sostenida.

No debería sorprender que el yen haya tenido el desempeño más débil de las monedas G10+ durante la reflación. La moneda japonesa, por ejemplo, está registrando una pérdida de más del 40% frente al dólar australiano desde los niveles observados en el apogeo del pánico pandémico en los mercados globales, en marzo de 2020.

Click here to access our Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.